アムンディ・みらい定期便® 最新情報・レポート

3月の株式市場は、バリュー株がグロース株をアウトパフォームし、米国の超大型テクノロジー銘柄が下落しました。新興国では相対的に堅調な市場がみられたものの、欧米を中心に下落する動きとなりました。米国株式は、モメンタムの変化に加え、関税政策の発表が世界の貿易および企業のコストへの影響に関して不確実性をもたらしたことから、下落圧力にさらされました。FRB(米連邦準備理事会)は3月の会合で市場予想通り政策金利を据え置いたものの、実質GDP(国内総生産)成長率の予想を下方修正し、経済見通しの不確実性が高まっているとの見方を示しました。米国の債券市場は、長期金利が月初と同水準で月を終え、おおむね横ばいとなりました。関税に対する不透明感が増す中、欧州株式市場の下落は米国よりも、やや抑制されました。ドイツは、5,000億ユーロのインフラ基金の創設計画を打ち出し、欧州では米国の支援への依存度を下げる必要があるとの懸念の中で、国防費を増額する計画を発表しました。これら財政規律緩和への転換の動きは、波及効果の期待からユーロ圏全体の景況感を改善し、ドイツ国債の金利を大きく上昇(債券価格は下落)させました。また、インフレの鈍化により、ECB(欧州中央銀行)は市場予想どおり政策金利を引き下げました。日本の株式市場も下落する動きとなりました。日銀は、経済や物価の情勢が見通しに沿って推移した場合には利上げを継続する姿勢を示しており、株価に対して一定の重しとなりました。

3月は相対的にグロース株が弱含む中、当ファンドのバリュー株に重きを置く銘柄選択が、パフォーマンスに貢献しました。株式市場での物色の広がりにより、超大型テクノロジー株を始めとするグロース株が下落圧力にさらされましたが、このセグメントを非保有としていたことが奏功しました。また、当ファンドが保有している欧州の金融銘柄や資本財・サービスの銘柄などがプラスに寄与しました。加えて、米国の株価指数が下落したことから、株式先物によるヘッジもプラスに寄与しました。一方、株式において、特に米国の銘柄の保有が主なマイナス要因となりました。当月は、資産配分の大きな変更は行いませんでしたが、米国国債をはじめ質の高い債券のエクスポージャーを追加した一方、株式へのエクスポージャーをやや削減しました。

2025年は政策の不透明感が強い年になることが予想され、市場における投資機会の変化をもたらす可能性があるとみています。このような環境下でのテーマはボラティリティ(価格変動性)になるとみています。例えば、関税については発表された内容と実際に関税がどのように課されるか異なる可能性があるため、忍耐力をもって規律ある投資を行うことの重要性が高まると考えます。また、巨額の財政赤字が政府の高水準の債務をさらに増やし、金利の上昇が巨額の利払いにつながり、債券市場に影響を与え、財政および金融政策における制約が生じる可能性があると考えています。このような状況で、当ファンドは慎重な見方を維持しています。また、魅力的なインカムを獲得する機会を引き続き柔軟に活用していく方針です。

2025年2月下旬以降の市場環境やファンドのパフォーマンスと当ファンドの運⽤の魅⼒である資産配分のポイントについてご説明します。

「アムンディ・みらい定期便®」運用状況と今後の見通しについてご案内いたします。

1:運用状況について(0分35秒頃)

2:目標分配額について(8分10秒頃)

3:今後の運用方針について (9分37秒頃)

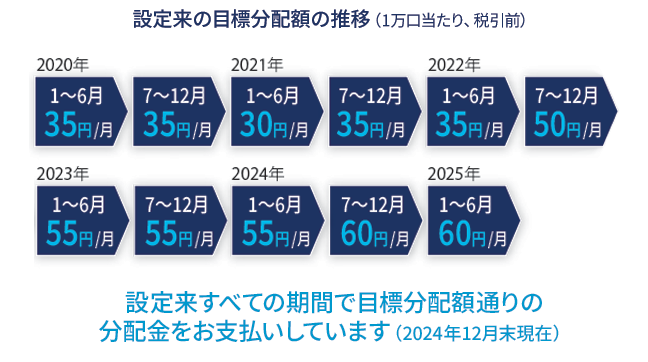

目標分配額とは、当該月以降の半年間の分配金の目標額のことです。毎年1月、7月に向こう半年間の目標分配額を発表します。目標分配額は6ヵ月間変わらないため、計画的な分配金の受け取りが期待できる仕組みです。

上記は過去の実績であり、将来の運用成果等を保証するものではありません。

※目標分配額は分配方針に基づき、委託会社が決定します。ただし、実際の分配額は毎月の決算日に 決定されるため、目標分配額とは異なる場合があります。また分配対象額が少額の場合には分配を行わないことがあります。

基本情報

基本情報資産を使いたいけど減らしたくないというお客さまのニーズにお応えするために、使う楽しみがみらいに長く続くように設計された毎月分配型バランスファンドです。

みらい定期便®の最新のパフォーマンスなどのファンドの基本情報や最新の運用状況は下記よりご覧いただけます。

世界のあらゆる資産に幅広く分散投資を行ううえ、機動的にその資産配分を変更するため、特定の資産の値動きに大きな影響を受ける可能性は低いと考えますが、世界中で多くのリスク性資産が値下がりするような局面においては、基準価額が大きく変動する可能性はあります。また、みらい定期便®は為替ヘッジを行わないため、円高は基準価額の下落要因となります。

みらい定期便®では、為替ヘッジコストを負担し続けるよりも、為替変動リスクを許容しながら、好水準のインカムを持続的に受け取ることが人生100年時代の長期投資の目的に合致すると考え、為替ヘッジを行っていません。

いいえ、信託財産留保額はかかりません。

分配金

分配金みらい定期便®の毎月分配金などのファンドの基本情報は下記よりご覧いただけます。

目標分配額とは、当該月以降の半年間の分配金の目標額のことを指します。毎年1月、7月に向こう半年間の目標分配額を発表します。 目標分配額は6ヵ月間変わらないため、計画的な分配金の受け取りが期待できる仕組みとなっています。

みらい定期便®の目標分配額は下記よりご覧いただけます。

※分配金の支払いは保証されているものではありません。

はい、当ファンドは、設定来、目標分配額どおりに分配金の支払いが行われています。設定来の目標分配額の推移については下記よりご覧いただけます。

運用

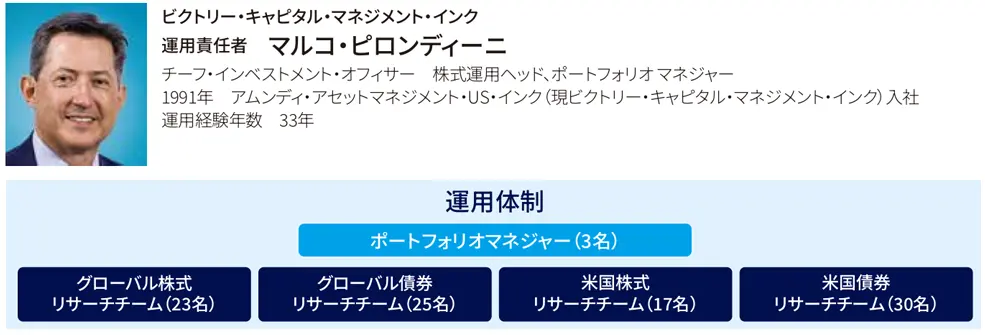

運用ファンドの実質的な運用はビクトリー・キャピタル・マネジメント・インク※が行います。

※アムンディ・アセットマネジメント・US・インクは、2025年4月1日付でビクトリー・キャピタル・ホールディングス・インクの傘下に統合され、主要投資対象ファンドの投資顧問会社が変更になりました。なお、統合後においても主要投資対象ファンドの運用にかかる基本方針や体制、プロセス、手法に変更はありません。

出所:ビクトリー・キャピタル・マネジメント・インクの情報を基に、アムンディ・ジャパン株式会社が作成。(2025年1月末現在)

世界中のあらゆる資産から好利回りかつ割安な資産を発掘し、機動的に幅広く分散投資を行うことで、持続的なインカムの確保と値上がり益の獲得を目指します。

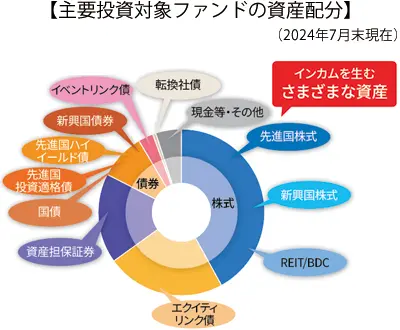

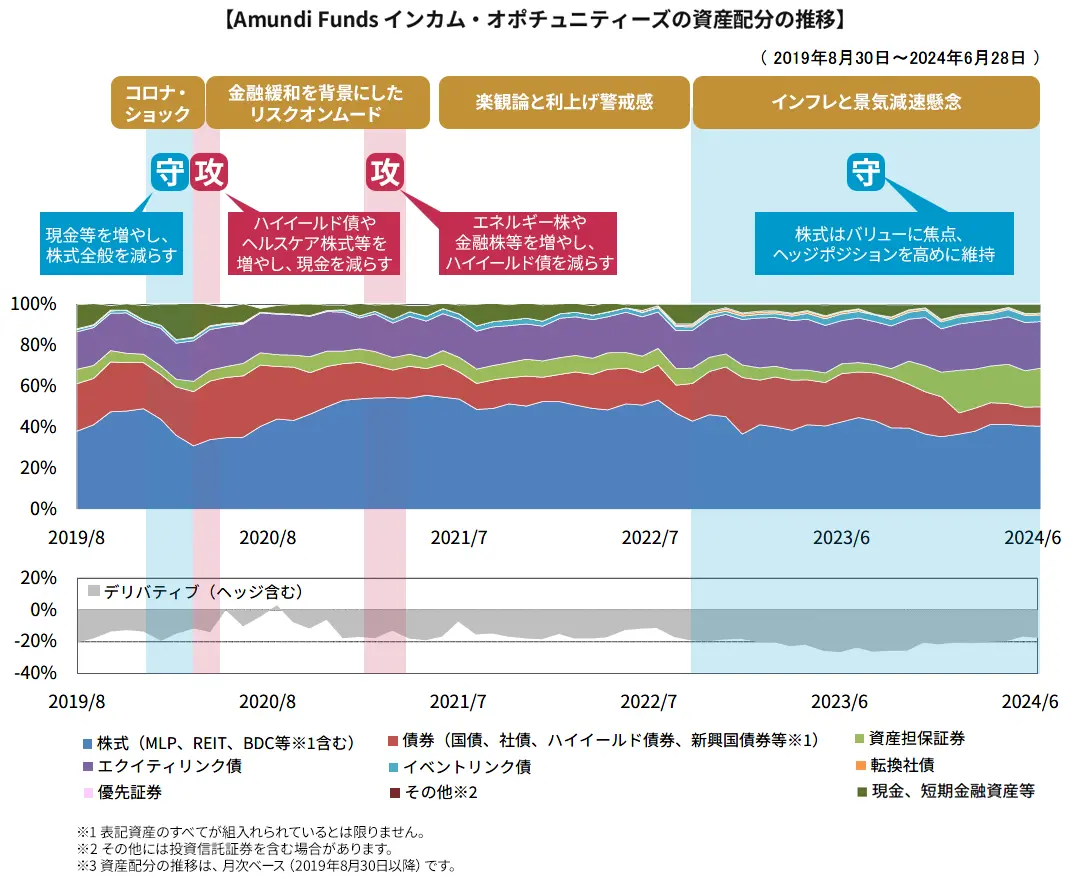

株式や債券などの伝統的資産に加え、エクイティリンク債・イベントリンク債、資産担保証券など、インカムを生むさまざまな資産に投資し、投資環境に合わせて資産配分を機動的に変更しています。

いいえ。資産配分の変更は、固定されたタイミングではありません。その時の投資環境に応じて資産配分や比率を随時見直します。

みらい定期便Ⓡの最新の運用状況は月次レポートよりご覧いただけます。

みらい定期便®の利回り水準は月次レポートよりご覧いただけます。

組入資産

組入資産MLP(エムエルピー)とはエネルギー輸送・貯蔵施設等に投資する共同投資事業形態等が発行する相対的に高配当の株式です。

REIT(リート)とは不動産等に投資を行い、賃貸収入や売却益を分配する不動産投資信託です。

BDC(ビーディーシー)とは主に未上場企業等へ投融資を行う投資法人です。

償還や利率の条件等が、特定の株式や株式指数等に連動することにより、一般的に好水準の利回りが期待される証券です。

商業用不動産担保ローンや住宅ローン、自動車ローン、リース、クレジットカード等に関する貸付金銭債権等の資産を裏付けとして発行される証券の総称です。

相対的に利回りが高い一方、暴風雨、大地震等特定の自然災害発生時に償還元本が減少する仕組みの証券です。

一定の条件で株式に転換できる権利のついた社債のことです。

債券と株式の両方の性質を備えた証券のことです。弁済順位が普通社債や劣後債より劣後する分、利回りが高い性質があります。

デリバティブとは、株式、債券、為替などの原資産の値動きに連動する派生商品です。みらい定期便®では、機動的なリスクの低減やアロケーション変更のために、主に、株価指数や国債の先物取引を活用します。

その他

その他販売会社一覧をご確認ください。

はい、みらい定期便®は、「R&I ファンド⼤賞 2024」にて最優秀ファンド賞を受賞するなど、外部評価機関から運用実績について評価をいただいています。詳しくは、みらい定期便®特設ページのファンド受賞履歴よりご覧いただけます。

人生の道のりが長くなっている今、わたしたちは何をどのように準備すれば良いのでしょうか。

人生100年時代を見据えた資産活用に向けたコラムをご紹介します。

みらい定期便Ⓡはアムンディ・ジャパンの登録商標です。

「R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

LSEG リッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優れているファンドと運用会社を表彰いたします。 選定に際しては、「Lipper Leader Rating (リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドに LSEG リッパー・ファンド・アワードが贈られます。詳しい情報は、lipperfundawards.com をご覧ください。LSEG Lipperは、本資料に含まれるデータの正確性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

・ 当ページは、アムンディ・ジャパン株式会社(「当社」)が日本の居住者の皆様を対象として設定・運用を行う国内投資信託の情報提供を目的として、当社が作成したものであり、法令等に基づく開示書類ではありません。また、当ページに含まれるいかなる特定の金融商品取引の勧誘を目的とするものではありません。 ・ 当ページは、信頼できると考えられる情報に基づいて作成しておりますが、その正確性、完全性を保証するものではありません。 ・ 当ページに記載されている運用実績等に関わる数値・グラフ等はあくまでも過去の実績であり、将来の運用成果等を示唆または保証するものではありません。また、手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。 ・ 当ページに記載されている内容・数値・図表・意見・予測等は作成時点のものであり、将来の市場動向、運用成果を示唆・保証するものではなく、予告なしに変更される可能性があります。 ・ 投資信託は、株式など値動きのある有価証券(外貨建資産には、当該外貨の円に対する為替レートの変動による為替変動リスクもあります。)に投資しますので、基準価額は変動します。投資元本が保証されているものではありません。投資信託の基準価額の下落により、損失を被り投資元本を割り込むことがあります。投資信託の運用による損益はすべて投資者の皆さまに帰属します。 ・ 投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じてご購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。 ・ 投資信託のお取引に関しては、クーリング・オフの適用はありません。 ・ 投資信託の取得のお申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

本サイトでは、お客様の利便性の向上およびサービスの品質維持・向上を目的としてクッキーを利用しています。このサイトの閲覧を続けることでクッキーの利用に同意いただいたものとみなされます。クッキーの無効化をご希望の場合は「本サイトのご利用にあたって」をご確認ください。