サマリー

前回は、制度の概要と改正点を踏まえた新NISAとの付き合い方をご紹介しました。今回は、新NISAを始めるにあたっての手順 についてご紹介しましょう。(口座開設等の手順については割愛しております)

【STEP1】年間投資可能額を決める

NISAの投資枠が拡充されたからといって、その上限額(「つみたて枠」と「成長投資枠」あわせて年360万円)まですぐに投資しよう、と思われる方は少ないのではないでしょうか。そこで、まずは実際に自分が年間どれくらいの額を投資にまわせるか、を考えるところからスタートしてみましょう。この際、貯蓄できる額すべてを投資にまわすのはNGです。相場はどう動くかを正確に当てることはできませんので、少なくとも5年以上使う予定がない、ムリのない金額を設定しましょう。

【STEP2】投資枠ごとに資金を配分する

新NISAは、「つみたて投資枠」と「成長投資枠」を併用できることで投資プランが多彩になります。しかし同時に、どのようなプランが良いのか迷うことにもなりかねません。

投資初心者だけではなく、投資とは、 一度にまとめて投資をするのではなく、定期的に一定額ずつ購入する“つみたて投資”を行うのが無難です。

「つみたて投資枠」はその名のとおり、月々ないしボーナス時に時間分散しながら投資を行うものなので、入口として使いやすいといえるでしょう。ただし、金融庁が定めた一定の基準を満たした投資信託とETF(上場投資信託)にしか投資できません。

一方、つみたて投資枠の対象外の多様な投資信託等から選びたい、個別株にも投資したい、マーケット環境を見ながらタイミングを計りたいという人は、「成長投資枠」を優先すると、よりフレキシブルな投資が行えます。

ちなみに、「成長投資枠」でもご自身でつみたて投資(定時定額購入)を設定したり、つみたて投資枠と同じ商品を購入することは可能です。

【STEP3】自身の「リスク許容度」について考える

投資においては誰もができるだけ高いリターン(利益)を望むわけですが、投資商品は価格が変動し、元本割れすることもあります 。そして、リスク(値動きの大きさ)とリターンは比例関係にあり、高いリターンには高いリスクがつきものです。そのため投資をするうえでは、どのくらいのリターンが欲しいかではなく、自分が引き受けられるリスクの度合いについて重要視する必要があります。

具体的には、投資した額のどれくらいまで、一時的に値下がりしても耐えられるかを想像します。10%か、20%か、はたまた半分くらいまで下落しても我慢できるのかを考えてみてください。

景気の循環や経済ショック、紛争などで投資対象が大きく値下がりすることがあった場合、下落局面で狼狽(ろうばい)売り することなく、逆に安く買えるチャンスと捉えて追加投資できる余裕が成功につながるというケースも多々あります。

再び価格が上昇して利益を確保できるまで長期の構えを保つためにも、リスク許容度の確認が重要なのです。

そのうえで、値動きが激しくても高いリターンを狙うのか、できるだけ安定的な値動きを重視するのか、あるいは中間的な線を狙うのか、自分に合った投資スタイルについて検討しましょう。原則的に、株式への投資割合が大きいほど、値動きは大きくなります。

【STEP4】投資商品を選ぶ

1~3のSTEP を踏んだうえで、いよいよ投資商品を選びます。

前述のように、「つみたて投資枠」では金融庁が定めた一定の投資信託とETF約250本(2023年11月14日現在)です。成長投資枠では、個別株式のほか、投資信託、ETF(上場投資信託)、REIT(不動産投資信託)にも投資できます(整理・管理銘柄や長期投資に向かない投資信託は除外)が、金融機関によって扱っている商品が異なりますので注意が必要です。

*********************************

商品を選ぶまでの手順の中で、NISA特有なのは、STEP1と2です。特に、STEP2の投資枠ごとの資金配分について、一例をご紹介しましょう。

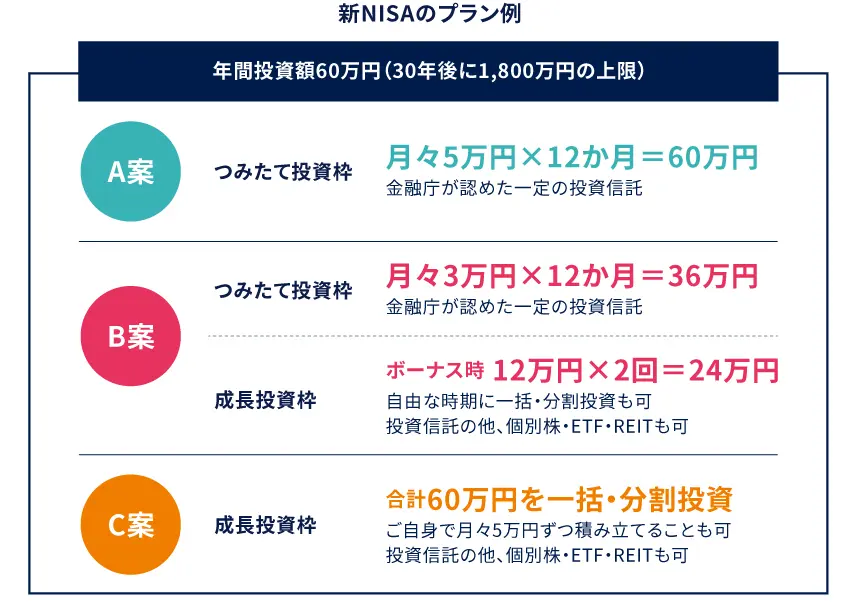

【年間60万円ずつ30年後に上限である1,800万円を目指す場合】

A案:つみたて投資枠重視プラン

投資ビギナーはこのプランが良いでしょう。60万円を12か月で割り、月々5万円ずつ積み立て。ボーナスがある場合、ボーナス月に増額も可能。

B案:つみたて投資枠+成長投資枠 合わせ技プラン

月々3万円をつみたて投資枠で積み立て、残りの24万円を成長投資枠で、投資信託や個別株などに投資する。

A案でも触れたように、つみたて投資枠でもボーナス時の増額は可能ですが、成長投資枠を利用すると、金額面でも、時期や投資対象面でも、よりフレキシブルな投資が行えます。

基本は押さえつつも、株主優待狙いで個別株も買ってみたいなど、いろいろな商品を試してみたい人におススメのプランです。

C案:成長投資枠重視プラン

ただし、成長投資枠の上限は1,200万円であるため、成長投資枠を優先して投資を続けた場合、20年以降はつみたて投資枠を使うことになります。

便宜上、年間60万円投資する例を紹介しましたが、もっと少ない金額で始めるのも、もちろんOKです。個別株やETF、REITは銘柄によってはある程度まとまった金額が必要になりますが、投資信託であれば、少額から購入することができます。 大切なのは、試してみること。自分にとってムリのない方法で、まずは一歩踏み出してみましょう。

※本文および事例は、著者がコンサルティング経験に基づき一般的な内容を掲載したものです。資金計画においてはお客様ご自身の収入や貯蓄、生活スタイル等に基づいてご判断ください。

実際にご投資を行う際は知識、経験、資産の状況及びご投資の目的に照らし合わせて金融商品をご選択ください。また、各種制度、政策および投資環境については執筆時点のものであり、将来変更となる可能性がございます。