サマリー

2024年から拡充される新NISA(少額投資非課税制度)が話題になっています。

これまで投資を避けてきた人、NISA口座は開いたものの積極的に運用を行ってこなかった人も、「制度恒久化」「非課税枠拡充」といったキーフレーズが気になっているのではないでしょうか。そこで今回から2回にわたって、新しいNISAについて、制度のポイントと始め方をご紹介します。

新NISAは投資を始めるいい機会

はじめに、私からのメッセージを端的にお伝えします。

新NISAが始まるこの機会に、これまで投資を行ってこなかった方も、投資を始めるいい機会です。最初は少額でかまいません。やってみて、やっぱり合わないと思ったら、やめてもOKです。ただ、これまで期間限定だったNISAの制度が恒久化されたということは、従来一部の人しか行ってこなかった「投資」というものを、より多くの人が一生涯にわたってやり続ける環境が整ったことを意味します。

本来、投資をすることで得た利益には20.315%(2037年末までの復興特別所得税を加えた合計)の税金が掛かりますが、もはや少額とは言えない投資元本1,800万円まで(夫婦で3,600万円まで!)無期限で非課税にする、と国が言っているのです。なんという大盤振る舞い。その本気度がわかるでしょう。

折しも世の中はインフレ(物価上昇)です。物価の上昇に賃金の上昇が追い付かない限り、生活は苦しくなります。金利は多少上昇方向に向いているものの、預金だけではほとんど増えません(インフレについては、Vol.43『インフレ時代のお金の常識』参照)。投資は、将来性のある分野にお金を投じ、働かせることで、大きな収益を得ようとする試み。労働収入の不足を補い、人生の豊かさや安心を手にすることが可能になります。

もちろん、投資には元本割れするリスクがあり、必ず資金が増えるとは限りません。それでも、経済は長期的に成長するという前提に立てば、長い期間を掛けて少しずつ、様々なエリアや対象に分散して投資することで、リスクを減らし、成功確率を高めることができるでしょう。NISA(とくに「つみたて投資枠」)は、そうしたリスクの軽減にも配慮して、投資の知識や経験が少ない人にも、安心して始められる仕立てとなっています。

新NISAの概要

それでは、新制度の概要を見ていきましょう。

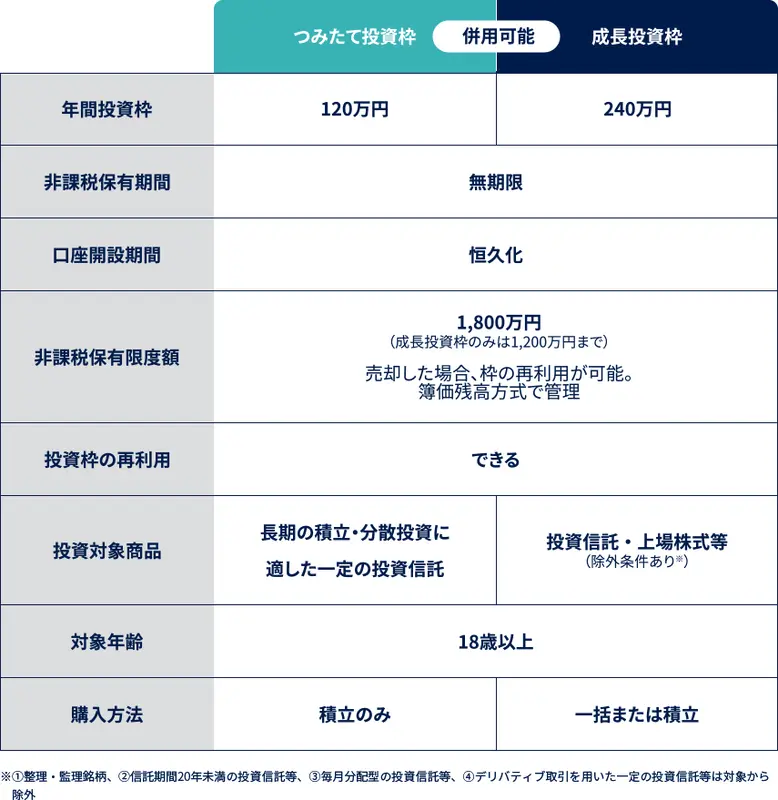

新NISAは、「つみたて投資枠」と「成長投資枠」という2つの枠組みが用意されていて、それぞれに投資上限や投資対象が定められています。従来の制度でも、「つみたてNISA」と「一般NISA」に分かれていましたが、それらのいずれかを選ばなければならなかったのに対し、新しい制度では、どちらか1つでも、両方を併用してもかまいません。

投資上限は、「つみたて投資枠」が年120万円、「成長投資枠」が年240万円なので、両方をフル活用すれば年間360万円も非課税で投資できることになります。ただし、生涯通して、投資元本1,800万円(成長投資枠のみ利用の場合は最大1,200万円)という総枠が設定されているので、注意が必要です。(詳細は、Vol.28『今知りたい!2024年始動の新NISAの4つの特徴~非課税投資枠の拡充など制度の使い勝手が大幅に改善する「新NISA」とは?』 参照)

しかし、我が家にはそんな資産も収入もなく、拡充されても関係ないと感じる人も少なくないかもしれません。実際、年間の所得の中央値が440万円(厚生労働省 「2021年 国民生活基礎調査の概況」)の日本で、年間360万円、総額1,800万円も投資に回せる人はどれくらいいるのでしょう。 現実的に恩恵を受けるのは一部の富裕層だけだという指摘もあります。

時間を味方につけて新NISAとつきあう

それでも、これから資産を築いていきたいとお考えの方にも新NISAのメリットはあります。それは、「時間」です。

制度が恒久化したということは、(法律が変わらない限り)この先ずっと新NISAが存続し、一生涯のつきあいになるということ。若い人であれば、この先30年、50年と、元本で1,800万円まで非課税の投資を続けることができるのです。

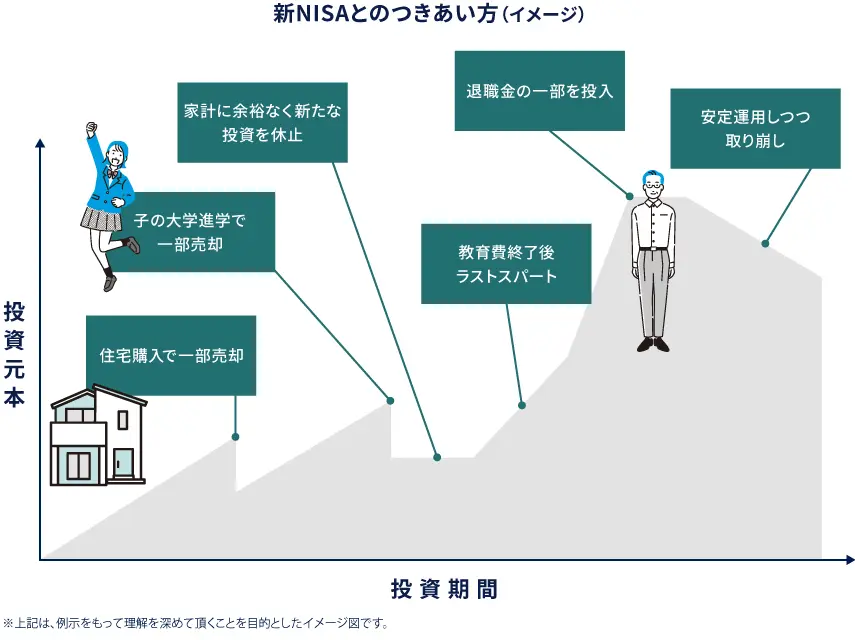

また、従来の制度では、年間の投資枠を使い切れなかった場合、その枠を翌年に繰り越すことはできませんでしたが、新NISAでは、総枠の1,800万円に向けて、何年掛けて積み上げていってもかまいません。途中でまとまった資金が必要になったり、マーケットが不穏になってきたら、売却して、しばらく休むことも可能ですし、空いた非課税枠で翌年以降また新たな投資をすることもできます。

たとえば、社会人になったら、一定額をコツコツ積み立て投資し、住宅の購入時に一部または全額を引き出して頭金に充当。その後、ローン返済や子どもの教育費などで家計に余裕がなくなったら、一時的に休んだり減額したりすることも自由です。そして、子どもが独立したら、老後に向けてのラストスパートで投資額を増額。非課税枠が空いていたら、退職金を一部投入することもできます。若い頃に比べてリスク許容度は落ちますが、リタイア後も投資できないわけではありません。比較的安定的なポートフォリオで、資産運用を続けながら生活費の不足分を取り崩していけば、インフレに負けないよりよいセカンドライフが過ごせるのではないでしょうか。

※本文および事例は、著者がコンサルティング経験に基づき一般的な内容を掲載したものです。資金計画においてはお客様ご自身の収入や貯蓄、生活スタイル等に基づいてご判断ください。

また、各種制度、政策および投資環境については執筆時点のものであり、将来変更となる可能性がございます。