サマリー

ファンド保有期間の長期化に寄与する償還期限付ファンド

投資信託を長期保有する動きが広がっています。確定拠出年金やつみたてNISAといった長期保有のための制度拡充に加えて、一般的な投資信託の販売においても、改善の動きが見られています。2020年7月3日に金融庁が公表した「投資信託等の販売会社による顧客本位の業務運営のモニタリング結果について」では、2019/20年度上半期の平均保有期間の推移を示しつつ、「主要行等においては、引き続き、投資信託の平均保有期間長期化の動きが見られ、回転売買の動きが相当程度改善されたと考えられる。地域銀行、証券会社においても、長期化傾向の兆しが見られ、さらに伸展することが望まれる」と指摘しています。

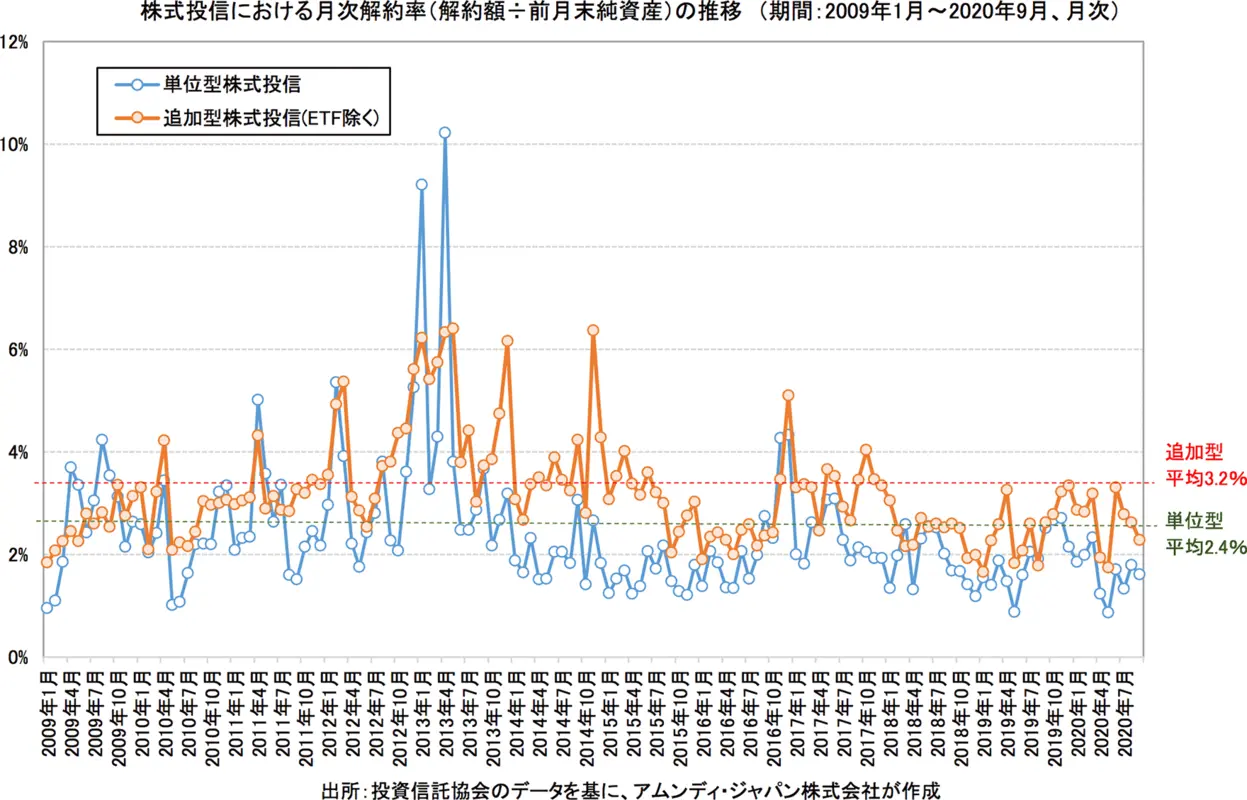

平均保有期間は、解約・償還額を残高で割ったもので試算しており、償還は投資家側でコントロールできないことを勘案すれば、「解約率」を抑えることがファンド保有期間の長期化につながると言えます。今回のコラムでは、この「解約率」を単位型と追加型で比較しつつ、単位型を始めとする償還期限付のファンドが長期保有の促進に果たす役割について考えてみたいと思います。

償還期限付のファンドというと、限定追加型と呼ばれる一定期間だけ追加募集を行うものも加えるべきかもしれませんが、上のグラフではデータ集計上、単位型と追加型で月次の解約率を比較しています。投資信託の平均保有期間の短期化が問題視されたのが2013年頃だったので、やはりその時期の解約率が高かったことが確認できます。単位型の解約率を見ると、アベノミクス相場で日本株が急騰した2013年前半に10%前後まで上昇した時期があります。個別ファンドのデータを確認してみると、単位型の日本株関連のファンドに大規模な利益確定売りが見られたことが背景となっています。一方で、それ以降の単位型の解約率はほぼ一貫して追加型を下回っており、償還期限を設定する単位型の商品では相対的に解約が起きにくく、長期保有の促進に一定程度寄与していることがうかがえます。

償還期限付ファンドの活用方法は、株式から債券・アロケーション型へ

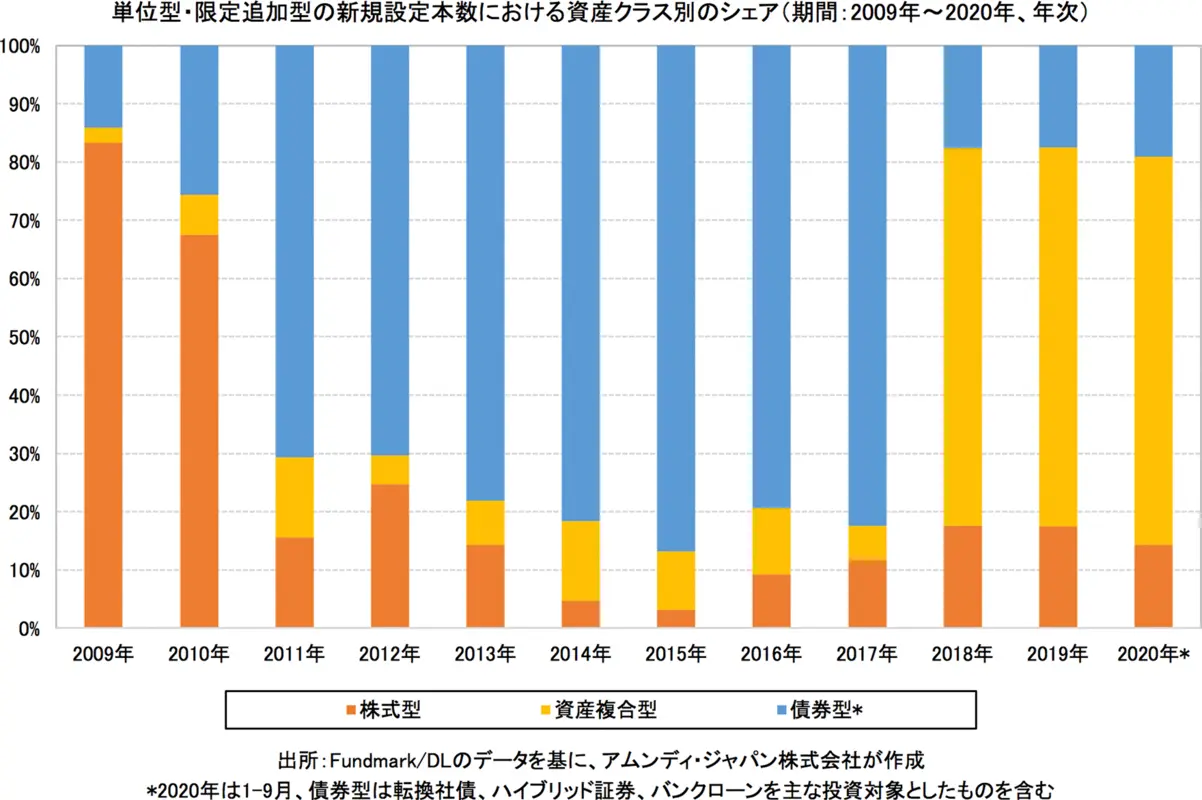

単位型の解約率が低位で安定し始めたのは、おおよそ2014年頃からで、2014年1月~2020年9月までの単位型の解約率の平均は1.9%と、2%を割り込んでいます。こうした動きの背景にあるのは、償還期限付ファンドの活用方法が変わってきたためと考えられます。以下のグラフは、単位型と限定追加型ファンドを抽出し、資産クラス別の新規設定本数の比率(シェア)を示したものですが、2009年~2010年は金融危機後の株式相場の反発を捉えるため、株式型の新規設定が目立ちました。こうした株式型の新規設定は2012年頃まで積極的に行われ、先述の通りアベノミクス相場での利益確定売りにつながっています。

一方で、2011年頃から新規設定の中心になっているのが債券型で、ハイブリッド証券や転換社債などの償還(早期償還)に合わせた形のヘッジ付外債ファンドが人気となりました。2018年以降は、債券利回り低下に加えて、ヘッジコストの上昇もあり、一部株式を組み入れることなどで期待リターンを高めた資産複合型が増えています。こうした資産複合型も個別ファンドの商品性を見ると、債券運用の割合が高かったり、時間分散して株式の組入れを行ったり、安定感を重視しつつリターンの確保を目指すものが多くなっているようです。

足元では、新型コロナウイルスを契機とした景気悪化を受けて、米短期金利は再びゼロ近辺に戻っており、当面は低位にとどまるとの見通しが強まっていることから、今後は再び債券を活用した償還期限付ファンドの設定が増えることも予想されます。いずれにしても過去10年ほどの間で、償還期限付ファンドの投資対象が、タイミングを計って設定する株式型から債券型・資産複合型に移行していく中で、リスク許容度の低い投資家が期限を決めた投資手法として活用されるものに変化しつつあると考えられます。

償還期限付ファンドに求められる役割

ここで、改めて償還期限付ファンドに求められる役割を整理しておきましょう。投資信託協会のホームページに記載されている用語集によれば、単位型は「設定前の募集期間のみ購入可能で、運用期間中に追加購入ができないタイプの投資信託のこと」で、その特徴として「信託期間が定められている単位型投資信託は、投資家にとっては期間を定めた投資が可能であり、運用会社にとっても計画的な運用ができるメリットがある」と説明されています。限定追加型も一定程度の追加募集期間は設けているものの、おおよそ同じ特徴があると言えるでしょう。つまり償還期限付ファンドの主な役割は、商品提供側が投資家に対して、買い時、売り時を決めて提供するということにあると考えられます。

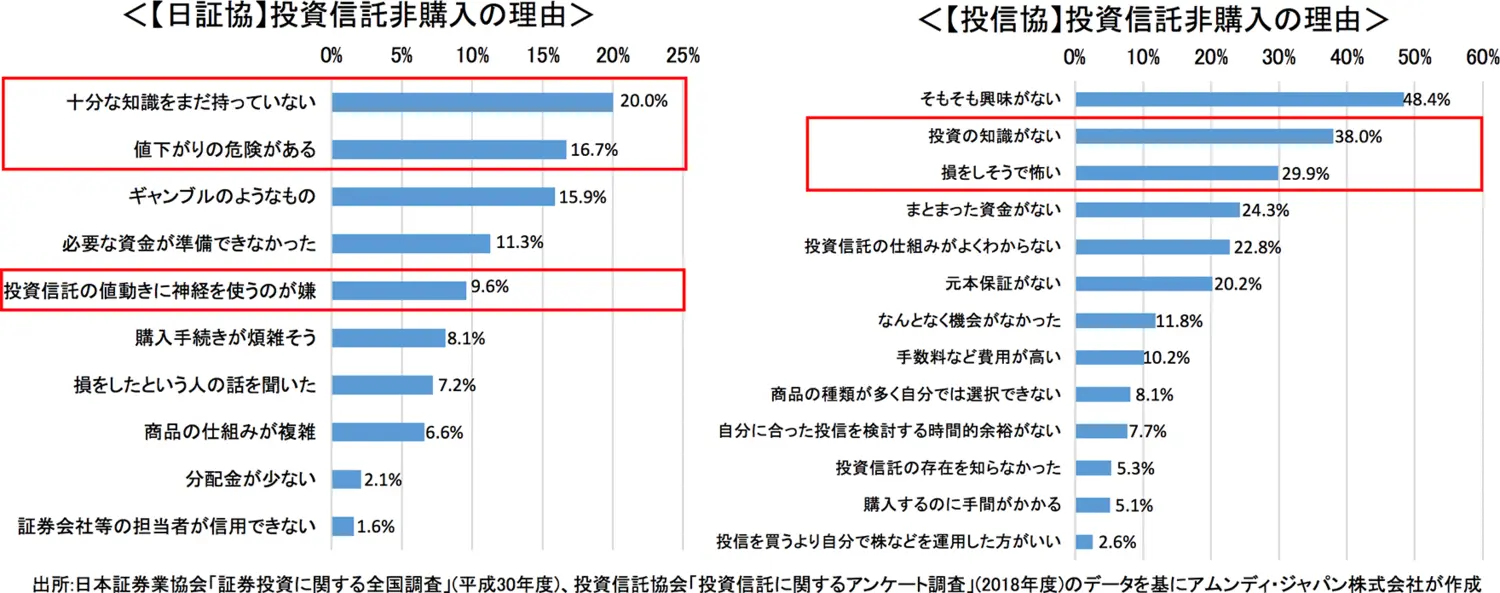

株式型の場合は、どちらかというと買い時を決めて、大きな値上がりがあれば投資家が売り時を判断するという傾向があったように思います。しかし、債券型・資産分散型は商品提供側が運用に適した期間を検討した上で設定し、リスクを抑えた運用をお任せで行うという特徴がより強いと思われます。以下の日本証券業協会や投資信託協会の「投資信託非購入の理由」に関するアンケート結果にもある投資知識がないこと、値下がり(損失)への恐れといった「貯蓄から投資」への壁を取り除くには、償還期限付の商品がその解決策(ソリューション)になる可能性があります。単位型・限定追加型というと長期保有に反する商品と考えられがちな面もありますが、募集時期や償還期限で保有期間を明示することで投資家に安心感を与え、長期投資と裾野拡大を同時に実現する第一歩となるのではないでしょうか。

- 投資信託に係る費用について

- 投資信託では、一般的に次の手数料・費用をご負担いただきます。その料率は投資信託によって異なります。さらに、下記以外の手数料・費用をご負担いただく場合、一部の手数料・費用をご負担いただかない場合もあります。詳細は、投資信託説明書(交付目論見書)・契約締結前交付書面をご覧ください。または、販売会社へお問い合わせください(カッコ内には、アムンディ・ジャパン株式会社が設定・運用する公募投資信託のうち、最も高い料率を記載しています。)。

投資信託の購入時:購入時手数料〔最高料率3.85%(税込)〕

投資信託の換金時:信託財産留保額〔最高料率0.3%〕

投資信託の保有時:運用管理費用(信託報酬)〔実質最高料率2.254%(税込)〕、監査費用

運用管理費用(信託報酬)、監査費用は、信託財産の中から日々控除され、間接的に投資者の負担となります。その他に有価証券売買時の売買委託手数料、外貨建資産の保管費用、信託財産における租税費用等を間接的にご負担いただきます。また、他の投資信託へ投資する投資信託の場合には、当該投資信託において上記の手数料・費用が掛かることがあります。

※上記の費用の合計額については保有期間等に応じて異なりますので、表示することはできません。 - 本資料は、特定のお客様の特定の投資目的および財務状況または要望を考慮して作成されたものでありません。

- 本資料に記載した弊社の見通し、予測、意見等(以下、見通し等)は、本資料作成日現在のものであり、今後予告なしに変更されることがあります。また、見通し等や過去の運用実績を含むいかなる内容も、将来の投資収益等を示唆または保証するものではありません。

本資料は、信頼できると考えられる情報に基づき作成しておりますが、情報の正確性、完全性について保証するものではありません。

本資料に記載されている内容は、全て本資料作成日以前のものであり、今後予告なしに変更される可能性があります。

弊社は、本資料に含まれる情報から生じるいかなる責務(直接的、間接的を問わず)を負うものではありません。

弊社の許可なく、本資料を複製または再配布することはできません。 - リスクについて

-

- ・金融商品等の投資にあたっては、市場動向等、また投資信託等へ投資する場合にはその裏づけとなっている金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・金融商品等の発行者または保証会社等の業務や財産の状況に変化が生じた場合や、裏付け資産の発行者または保証会社の業務や財産の状況に変化が生じた場合、金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・デリバティブ取引においては、預託した証拠金を担保として、証拠金を上回る多額の取引を行うことがありますので、相場の変動の要因等により生じた損失の額が証拠金の額を上回る(元本超過損が生じる)ことがあります。

- 投資した資産価値の減少を含むリスクは、投資信託を購入のお客様が負うことになります。

投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じて購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。

お申込みの際は、投資信託説明書(交付目論見書)・目論見書補完書面等をお渡ししますので、必ず内容をご確認のうえご自身でご判断ください。

販売会社店頭に投資信託説明書(交付目論見書)をご用意してあります。

投資信託のお取引に関しては、クーリング・オフの適用はありません。