ESG投資 ~SFDR 適用開始~

欧州委員会は2015年のパリ協定および国連「持続可能な開発のための2030アジェンダ」により、欧州では立法者による金融の役割見直しが行われました。

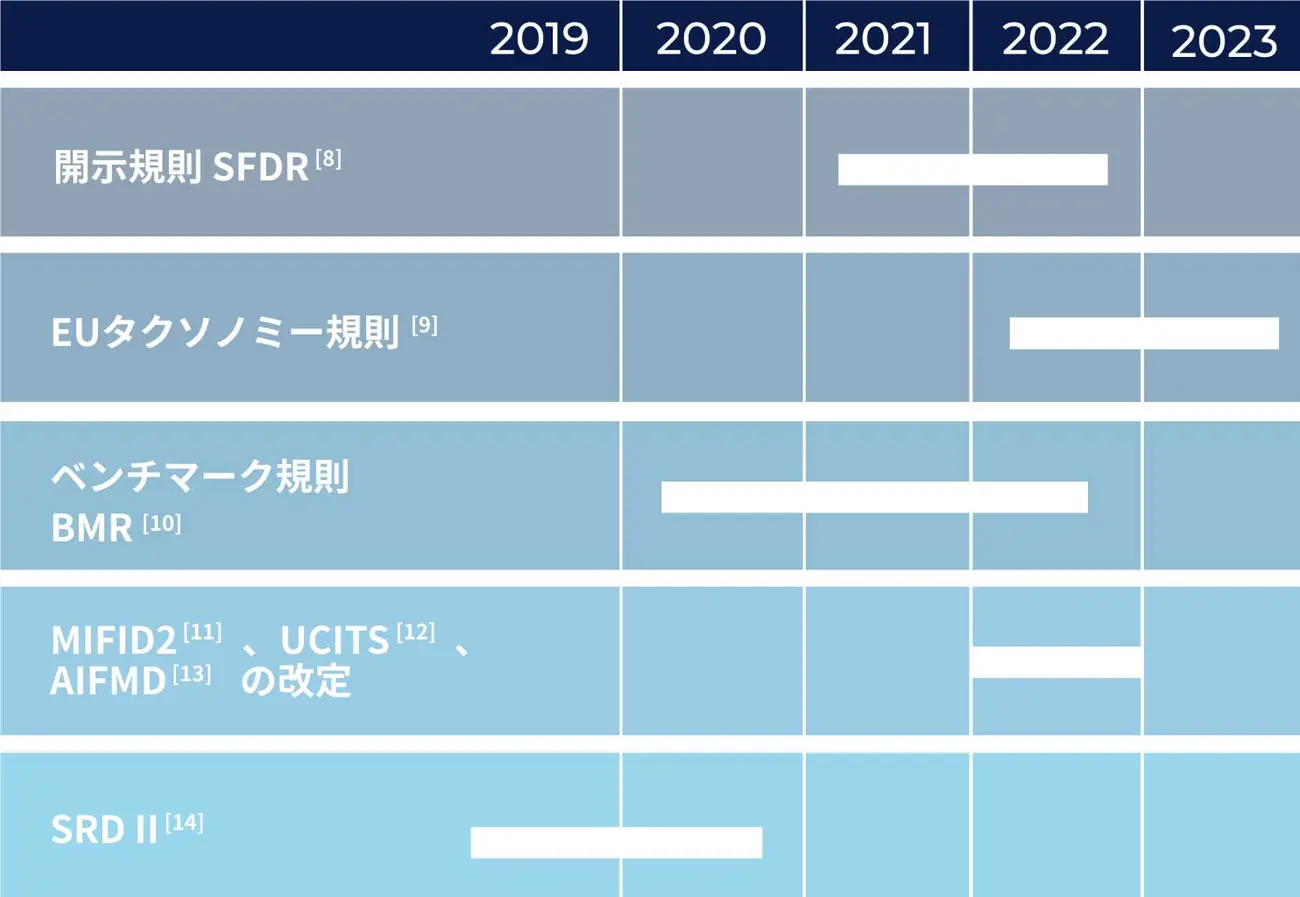

すでにいくつかの取り組みは始まっていますが、金融市場参加者に義務付ける規制が今後2年にわたり順次導入されていく予定です。

第一段階として、2021年3月10日から、欧州(EU)で金融市場参加者に対し、サステナビリティ関連情報開示規則 Regulation (EU) 2019/2088(Sustainable Finance Disclosure Regulation、以下SFDR)が適用されます。

1.Regulation (EU) 2019/2088 of the European Parliament and of the Council of 27 November 2019 on sustainability reporting in the financial services sector.

2.Regulation (EU) 2020/852 of the European Parliament and of the Council of 18 June 2020 on the establishment of a framework to facilitate sustainable investment, and amending Regulation (EU) 2019/2088.

3.Regulation (EU) 2019/2089 of the European Parliament and of the Council of 27 November 2019 amending Regulation (EU) 2016/1011 as regards EU climate transition benchmarks, the EU-Paris aligned Benchmarks and sustainability-related disclosures for benchmarks

持続可能性(ESG)リスクとは?

ESG(環境、社会、ガバナンス)に関するリスクが、投資価値にどのぐらい重大なインパクトを与えるのか(規則からの引用)

本規則は、ESG投資の透明性を高め、投資家が、投資判断を行う際、ESG要素に基づいて十分な情報を得た上で投資判断を行えるようにすることを目的としています。

本規則は、金融市場参加者および金融アドバイザーに対して、ESGリスクが投資判断に組み込まれているか(第3条)、またどのように組み込まれているのかを開示することを義務付けています(第5条)。

ESGリスクが金融商品のパフォーマンスに与える影響をどのように評価したか、商品ごとに契約前(KIID、目論見書、ウェブサイト)および契約後(年次報告書、MiFIDクライアント・レポート)の開示が要件とされています(第6条)。一方、ESGリスクが適用されないと考える場合には、明確かつ簡潔にその理由を説明する必要があります。

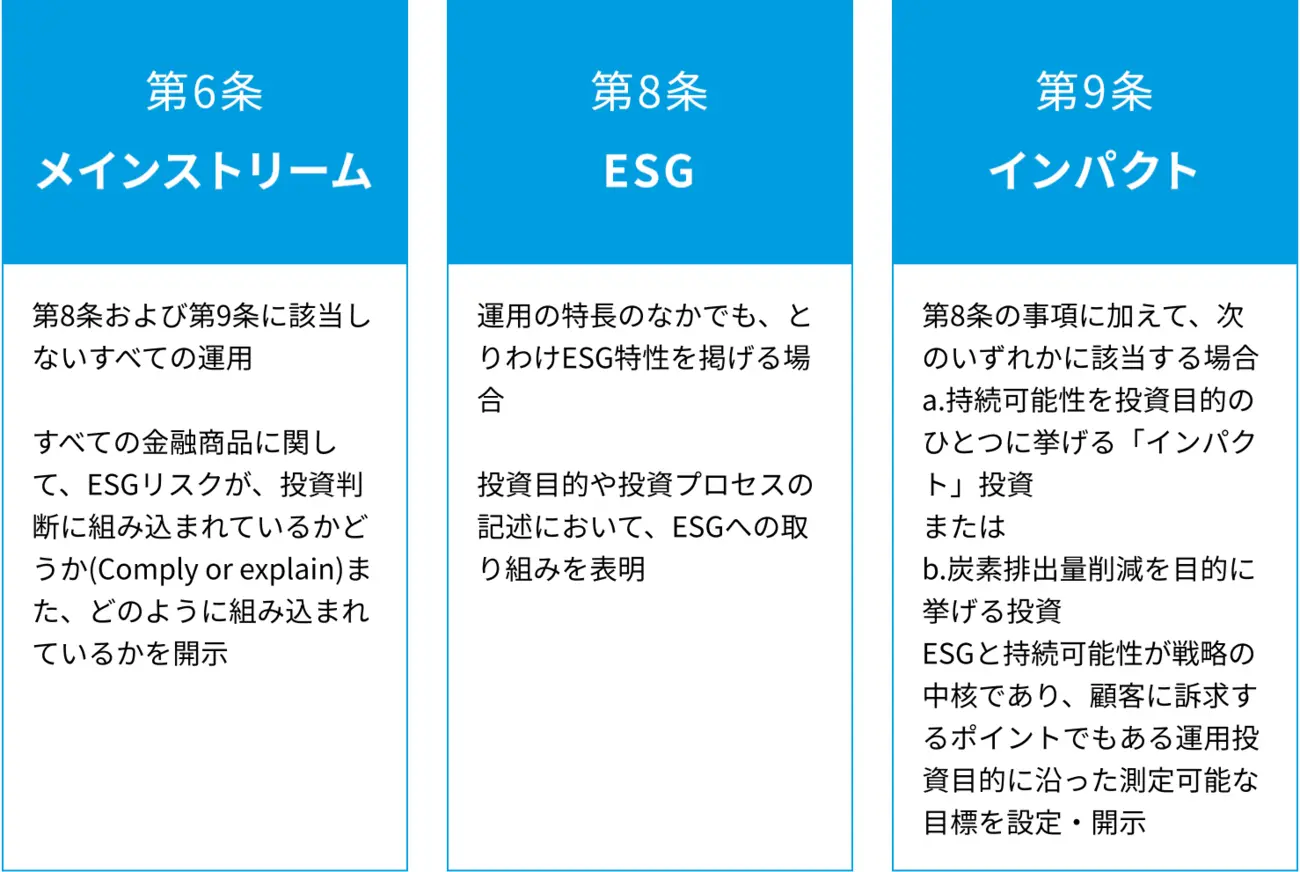

SFDR規則第8条は、運用の特長のなかでも、とりわけ「ESG特性を有する運用」を行っている金融商品、または投資目的や投資プロセスの記述において、ESGへの取り組みを表明する金融商品に関するものです。また、第9条は、第8条の事項に加えて、「持続可能性を投資目標とする運用」を行っている金融商品で、「インパクト」投資、または炭素排出量削減を目的に挙げる投資であり、ESGと持続可能性が戦略の中核となっており、訴求するポイントでもある金融商品に関するものです。

すべての金融商品[4]は、以下の3つに分類されます。

4. UCITS(EUの法律に従って設立・運用されている投資ファンド)、ポートフォリオ管理、オルタナティブ投資ファンド、年金商品またはスキーム

グリーンウォッシングとは?

環境基準を満たしていないにもかかわらず、環境に配慮した金融商品と装うことで不当に競争優位を得ようとする行為

本規則は、サステナブルな経済活動を分類する世界初のシステムで、経済活動が環境面で持続可能であるかどうかの判定基準を定めています。

環境について統一された選別・分類体系を制定することで、公的資金や民間資金の調達を促進し、EUは2050年までに「カーボンニュートラル」になることを目指しています。

また、一部の企業が環境に悪影響を与えるような「グリーンウォッシング」を防止することも目指します。

タクソノミー規則は、環境および気候に関して以下の6つの目標を設定しています。

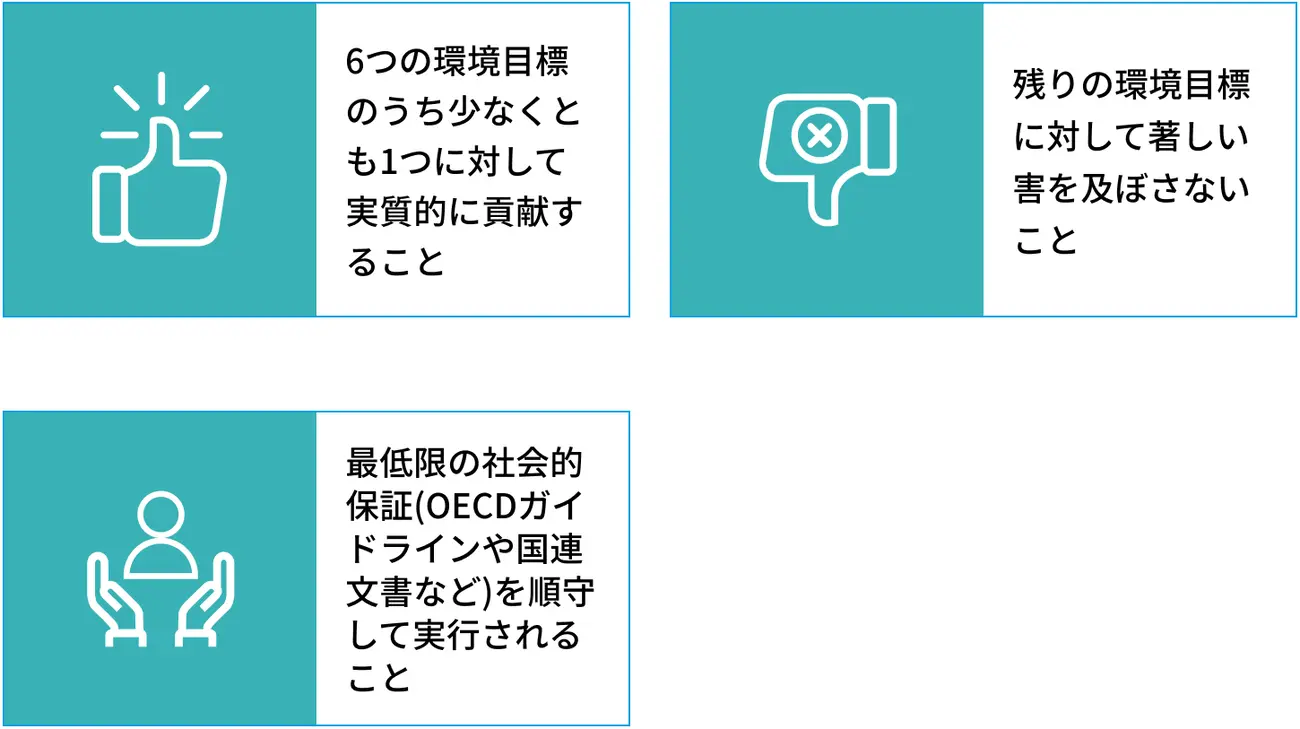

経済活動がサステナブルと見なされるためには以下の要件を満たす必要があります。

タクソノミー規則はまた、公的および民間部門の専門家からなる常設グループであるサステナブルファイナンス国際プラットフォームの創設を規定しました。

その目的はサステナブルファイナンスに関するポリシーとツールの開発です。

投資家のために明確性と透明性の向上を目指すEUのイニシアチブの1つが、2つの新しい低炭素に関する基準の導入です。この2つは類似していますが、目指す水準が異なっています。

炭素排出量を削減することを目的としています。この基準は、計測が可能でありパリ協定に定められた長期的な地球温暖化目標を考慮した脱炭素目標を掲げる企業を対象としています。

気候変動に関するパリ協定で定められた2°C目標の達成に貢献する企業が発行した証券のみを選定することを目的としています。

特定の投資除外基準(武器を含む活動に関与している企業や、タバコの栽培・製造に積極的な企業など)

提供・公表する各ベンチマークまたはベンチマークファミリーに環境、社会、ガバナンスの各ファクター(ESGファクター)がどのように反映されているか、およびベンチマーク手法の開発にあたってどのESGファクターを考慮したかについて開示が必要[5/6]

5. 2020年7月17日の委員会委任規則(EU)2020/1816

6. 2020年7月17日の委員会委任規則(EU)2020/1817

欧州証券市場監督局(ESMA[7])はESG投資の促進に向けて、顧客の資産運用ニーズを確認する段階で持続可能性に関する顧客意向を確認することを提案しました。

金融機関は顧客の資産運用ニーズにおけるプロセスを見直し、投資の助言や顧客の資産運用ニーズの判断に加え、ESG要因についても提供することが求められます。

また、顧客の資産運用ニーズを判断する基準に新たな規則を導入して、提案された投資商品が資産運用ニーズ確認段階で顧客が伝えたESGに関する意向と整合性が取れているかどうかについて検証することが必要となります(第2次金融商品市場指令(Mifid II)の改正)。

7. ESMAは各EU加盟国の国内金融市場監督機関を束ねるEU監督当局で、EU規則1095/2010により2011年1月1日に設立されました。 欧州銀行監督機構(EBA)、欧州保険・年金監督当局(EIOPA)とともに欧州監督システムを構成しています。

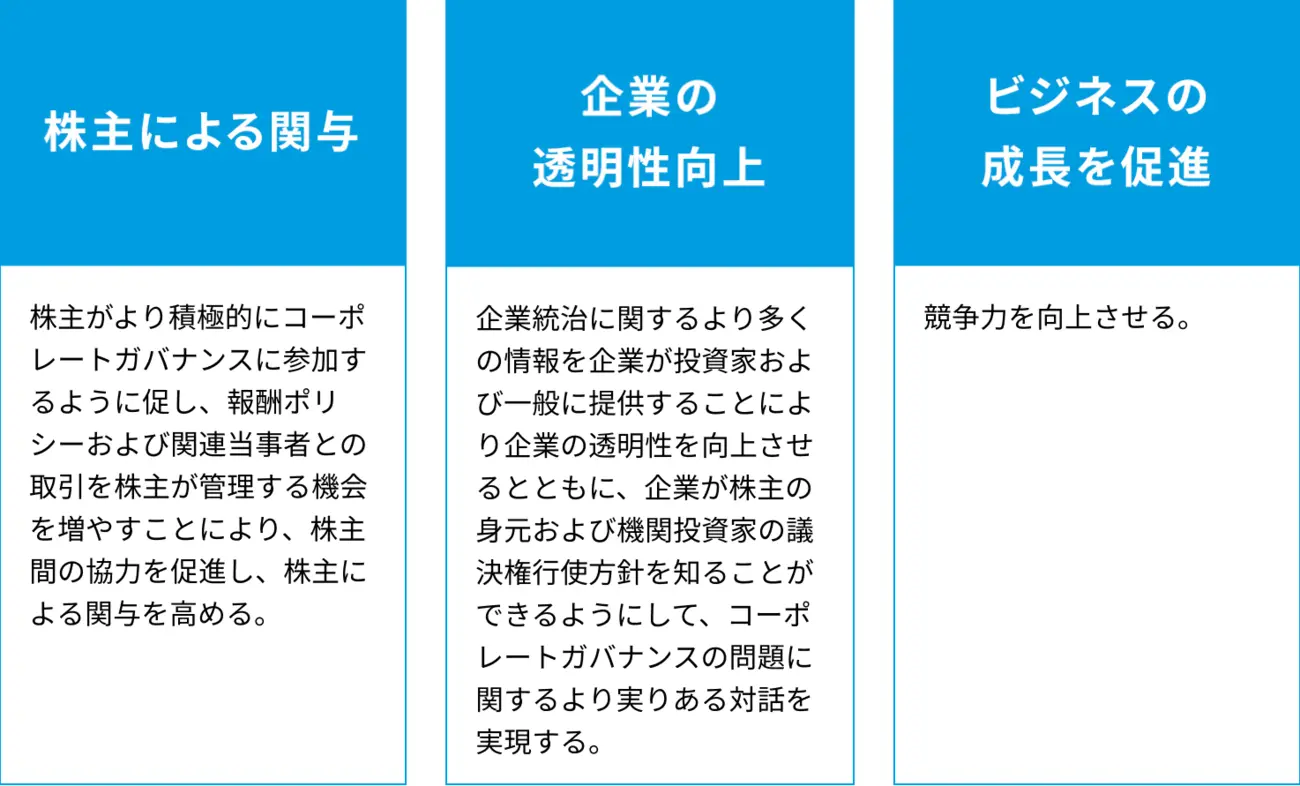

2020年9月3日、EUが発出した株主の権利に関する指令(SRD II)が発効しました。その目的は以下の通りです。

出典: Principles for Responsible Investment (PRI) website.

8. SFDR: “Sustainable Finance Disclosure Regulation” – 2019/2088/EU.

9. Taxonomy Regulation: “Regulation on the establishment of a framework to facilitate sustainable investment” – 2020/852/EU.

10. BMR: Benchmark Regulation 2016/1011/EU.

11. MiFID2: “Markets in Financial Instruments Directive” – 2014/65/EU.

12. UCITS: “Undertakings for the Collective Investment of Transferable Securities“ – European Directive 2014/91/EU.

13. AIFMD: “Alternative Investment Fund Manager Directive” – 2011/61/EU.

14. SRDII: “Shareholder Rights Directive” – SRD II includes two parts: (i) the EU Commission Implementing Regulation 2018/1212 and (ii) EU Directive 2017/828

責任投資ソリューション

アムンディは機関投資家および個人投資家のお客さまに、ESGファクターを投資判断に組み入れた幅広いファンドに加え、テーラーメードの責任投資のソリューションを提供します。

・ 当ページは、アムンディ・ジャパン株式会社(「当社」)が日本の居住者の皆様を対象として設定・運用を行う国内投資信託の情報提供を目的として、当社が作成したものであり、法令等に基づく開示書類ではありません。また、当ページに含まれるいかなる特定の金融商品取引の勧誘を目的とするものではありません。 ・ 当ページは、信頼できると考えられる情報に基づいて作成しておりますが、その正確性、完全性を保証するものではありません。 ・ 当ページに記載されている運用実績等に関わる数値・グラフ等はあくまでも過去の実績であり、将来の運用成果等を示唆または保証するものではありません。また、手数料・税金等を考慮しておりませんので、実質的な投資成果を示すものではありません。 ・ 当ページに記載されている内容・数値・図表・意見・予測等は作成時点のものであり、将来の市場動向、運用成果を示唆・保証するものではなく、予告なしに変更される可能性があります。 ・ 投資信託は、株式など値動きのある有価証券(外貨建資産には、当該外貨の円に対する為替レートの変動による為替変動リスクもあります。)に投資しますので、基準価額は変動します。投資元本が保証されているものではありません。投資信託の基準価額の下落により、損失を被り投資元本を割り込むことがあります。投資信託の運用による損益はすべて投資者の皆さまに帰属します。 ・ 投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じてご購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。 ・ 投資信託のお取引に関しては、クーリング・オフの適用はありません。 ・ 投資信託の取得のお申込みにあたっては、販売会社よりお渡しする投資信託説明書(交付目論見書)の内容を必ずご確認のうえ、ご自身でご判断ください。

本サイトでは、お客様の利便性の向上およびサービスの品質維持・向上を目的としてクッキーを利用しています。このサイトの閲覧を続けることでクッキーの利用に同意いただいたものとみなされます。クッキーの無効化をご希望の場合は「本サイトのご利用にあたって」をご確認ください。