サマリー

前回のコラムで退職後の資産活用時代を2つのステージに分けることを紹介しました。前半は「使いながら運用する時代」、後半は「使うだけの時代」です。その2つのステージを上手に移行するためには、資産そのものも大きく2つに分けることが大切になります。ひとつは運用する資産、もう一つは万一の時に備える資産です。

資産の減り方をコントロールする

運用する資産に関しては、多くの専門家がポートフォリオを創って対応することをアドバイスしてくれます。その点は、まったく賛同しますが、資産活用時代の資産運用では、それまでの資産形成時代の資産運用とは少し趣が違ってきます。ポイントは資産を減らしていくという考え方を理解することです。多くの人は、資産を増やしたいと思って資産運用を続けてきたはずです。しかし、資産活用時代になると、資産の一部を取り崩して生活費に充当するわけですから、減るのが当たり前なのです。ここで資産を増やそうとすると、その分リスクが高くなり、結果として想定ほどうまくいかない危険性が高くなってしまいます。資産活用時代は、「資産の減り方をコントロールする」という基本をしっかりと理解することが重要です。

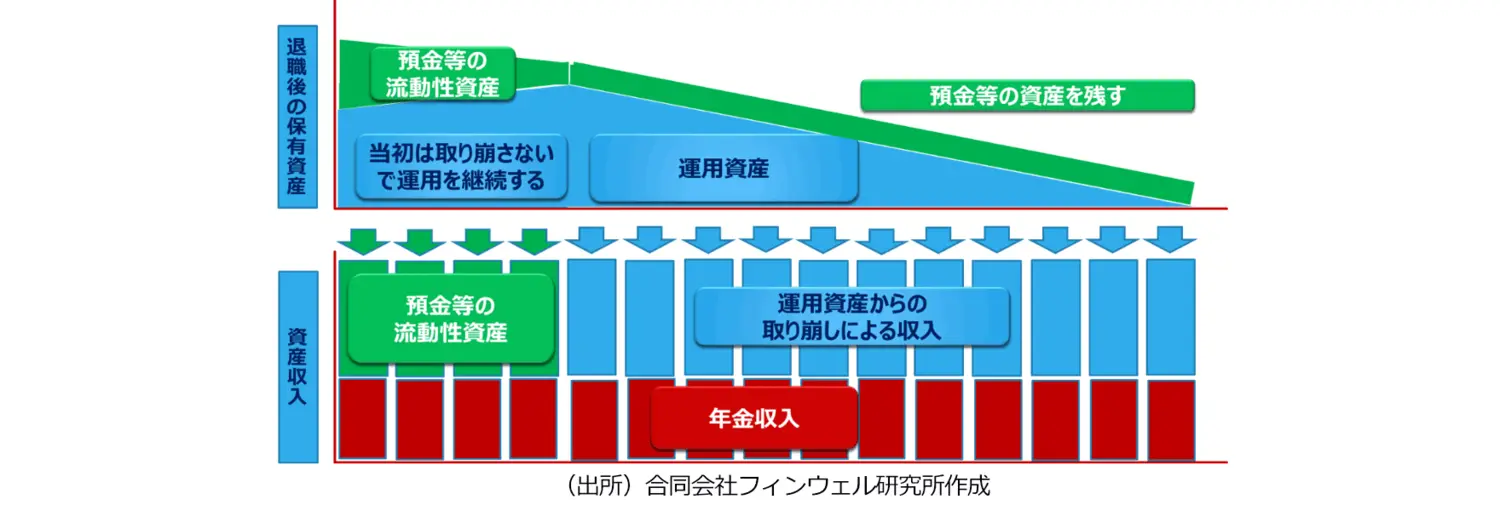

グラフには青い部分で示した運用資産の部分があります。上段では資産の残高が、下段ではその資産の取り崩しから生まれる資産収入が示されています。下段には、下支えするように年金収入があり、場合によってはこの他に勤労収入もあるかもしれません。それでも足りない部分を毎年の資産の取り崩しによる資産収入でカバーするという考え方です。そうした毎年の資産の取り崩しによって、上段の運用資産の残高は徐々に減っていくのは避けられません。

資産を2つに分けた「2つのステージのアプローチ」の概念図

万一の時のための資産を残す=2つのステージのアプローチ

資産運用の金額の大きさと資産収入として取り崩す金額で資産寿命が決まってきます。場合によっては、運用資産だけで生涯の生活費をカバーできるかもしれませんが、このグラフでは後半のところは運用資産が無くなって、それまで手を付けなかった万一のために使う資産を生活に使うことを想定しています。これを緩衝材という意味でバッファー資産と呼んでいますが、ここでは運用資産を使い切った後の、万一の生活費に充当する資産寿命の「緩衝材」という意味です。

例えば、このバッファー資産を銀行預金だと考えてみてください。その資産は最後に残しておいて、万一の時に使う資産だと思えばわかりやすいと思います。

ただ、ここで「万一の場合」という表現をすると、何か悪いことが起きたときと想像しがちですが、これを最初から想定して計画的に行うことを考えてみてください。下側の資産収入の欄を見ると、青色で示した前半のステージは「使いながら運用する時代」で、運用を続けながらその資産のなかから生活費を取り崩すことを実践するステージです。一方、緑色で示した後半のステージは、加齢もあって運用からも撤退して預金にしてある資産から生活費を取り崩す「使うだけの時代」と考えることができます。これを計画的に行えば、2つのステージのアプロ―チとなります。

運用資産の取り崩しは後にする

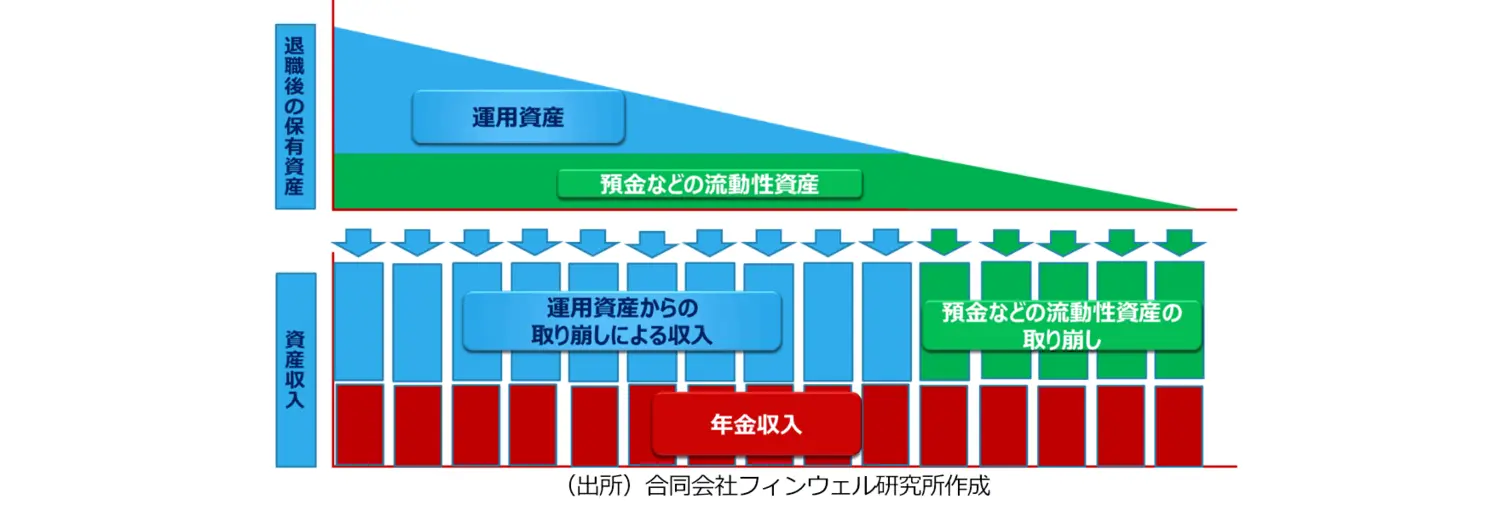

資産を2つに分ける考え方は、別のアプローチにも有効です。預金などの流動性の高いバッファー資産と運用資産に分けることは同じですが、先に預金などの流動性の高い資産を取り崩し、運用資産はできるだけ温存しておくという考え方です。先ほどのアイデアとは取り崩す順番が逆になります。安全な資産から取り崩していくことから、この方法はちょっと考えると心配になるかもしれませんが、「使いながら運用する時代」の新しいリスクに対応する有効な方法であることを理解いただくことも必要です。

少し説明しましょう。多くの方が「年金以外に毎月一定額の資金があると生活が安定する」と考えます。それは資産の定額取り崩しといわれる方法ですが、価格変動のある運用資産から定額を取り崩すことになると、予想外に運用資産が減ってしまうことがあります。特に運用のスタート当初に想定運用利回りを下回るような事態になると、想定以上に元本が減少することが起きます。運用は想定通りに行ったのに、取り崩しながら15年経過したら、想定よりも資産残高が少なくなってしまった、ということが起き得るのです。これを「収益率配列のリスク」と呼ぶのですが、これを回避する方法のひとつが運用当初には資産を引き出さないようにすることです。

それによって退職後の最初の5年から10年くらいは、預金から取り崩しを行い、その間、運用資産は手を付けないことで少しでも増やすことができればその後の取り崩しもしやすくなるというわけです。

それを想定したのが下のグラフです。資産収入のところは先に緑色の部分、預金などの流動性の高い資産からの引き出しが中心となり、途中から運用資産からの取り崩しに変わってきます。もちろん、それでもすべて運用資産だけになるのが気になる方には少しだけ預金を残して、後半のステージに入ることを考えてもいいでしょう。

資産を2つに分けたもう一つの考え方