サマリー

6月の投信市場は6カ月ぶりに資金流出も、販売額は急回復

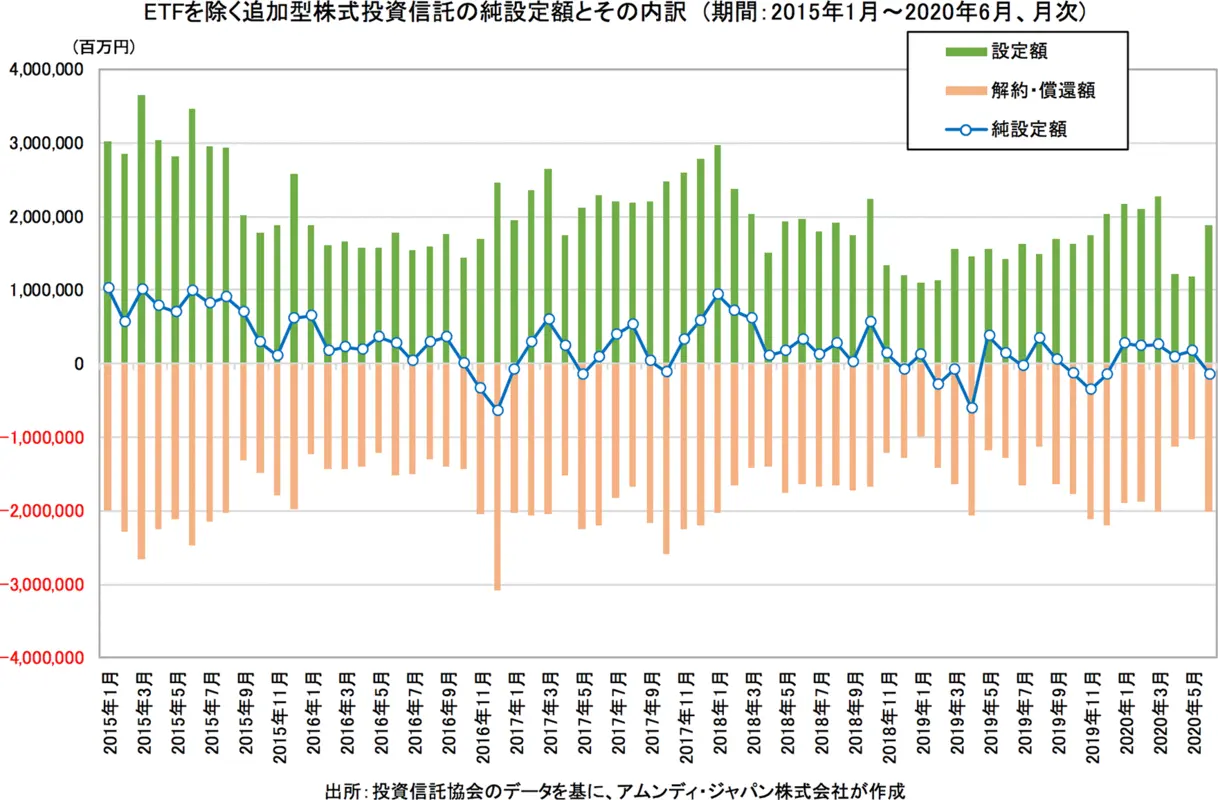

7月13日に投資信託協会が、6月の投資信託概況を発表しました。個人投資家の動きを反映すると言われる上場投資信託(ETF)を除く追加型株式投信の純設定額は-1414億円と、5月の+1652億円からマイナスに転じました。 純設定額がマイナスになるのは6カ月ぶりで、2020年に入って初めてのこととなります。 一方で、純設定額の内訳となる設定額(販売額)、解約・償還額を見ると、緊急事態宣言の解除で経済活動が再開しつつあることを受けて、それぞれの6月の数字が大きく増加に転じたことが分かります。6月の設定額は1兆8756億円となっており、4月・5月の1兆円台前半から急回復しています。 2019年の月間の設定額平均値が1兆5000億円程度であったことからも、投信の設定額自体はまずまずの水準まで回復したと言えるでしょう。

それでは、増加した投資信託の設定額は、具体的にどのような商品に向かったのでしょうか。 Vol.6では、アムンディが「“ROAD TO RECOVERY(回復への道のり)”」というキャンペーンを通じて、欧州の投資家を中心に3つのステップでの投資を提案していることを取り上げましたが、その具体的な提案内容とともに、日本の投信市場の足元の販売動向を確認していきたいと思います。

「回復への道のり」のステップ1は社債投資から

まずは、最初のステップとして挙げられている「クレジットからスタート」についてですが、世界的に国債利回りが低下していることに加えて、コロナショックによって国債と社債の利回り差が大きく拡大したことで、社債の魅力が高まっているというものです。 アムンディの中心的なシナリオとしては、新型コロナウィルスの第二波への懸念などもあり、金融市場の不安定化は再燃する可能性もあると考えている一方、前例のない金融・財政支援がクレジット市場を安定化させるとの見方が背景にあります。

具体的には、欧州では「バイ・アンド・ウォッチ」という仕組みを活用した社債投資が推奨されているようですが、これはファンドの償還期限と投資する債券の満期をおおよそ一致させて、原則的には当初購入した社債を満期まで持ち切るような運用を行うものです。 こうした仕組みによって、ファンドの償還時点での値下がりリスクをさらに抑制することを目指しており、日本でも単位型や限定追加型で、同様のファンドがこれまで多く設定されてきました。 実際、コロナショック後の投資信託市場でも、6月に転換社債(CB)に投資する限定追加型が個別ファンドの資金流入額ランキングでトップとなるなど、日本でもステップ1の考え方は実践されているように思います。

ただし、国債と社債の利回り差については、3月にピークに達した後、格付の高い社債ではすでに利回り差は、かなり縮小しています。 また、欧州ではユーロ建ての社債に投資することで、為替リスクを回避することが可能ですが、日本では社債市場が未成熟であるため、外貨建ての社債に投資するのが一般的となります。 為替リスクを回避するために為替ヘッジをすることも可能ですが、その場合はヘッジコストが変動要因にもなるため、ゼロを少し上回る程度の社債投資にはなかなか踏み切れないのが現状です。 そういった背景もあって、格付けを下げてハイイールド債券を活用するといった動きも出てきており、コロナショック後にはハイイールド債券ファンドが資金流入額の上位に名を連ねる場面もありました。 欧州の事例と同じ投資戦略が有効とは限りませんが、こうした工夫をすることで、日本の個人投資家ならではの「クレジットからスタート」を実践していくことができるのではないかと思われます。

「回復への道のり」のステップ2はバランス型

続いて、ステップ2の「幅広くリスクを分散し慎重姿勢を維持」ですが、欧州で推奨されているのは、リスクが抑制された保守的なバランス型ファンドや、ESG(環境、社会、企業統治)にフォーカスしたバランス型ファンドであり、これ以外には、ポートフォリオに金に配分するような提案もなされているようです。 いずれにしても、ステップ2の考え方で重要なことは、金融市場が不安定だからといって投資を止めるべきではなく、しっかりと分散してリスクを抑制した上で投資を継続する、ということです。 また、新規に投資をスタートする投資初心者の方々においては、やはりリスクの抑制されたバランス型ファンドなどを活用することが重要だということを改めて認識する必要があるでしょう。

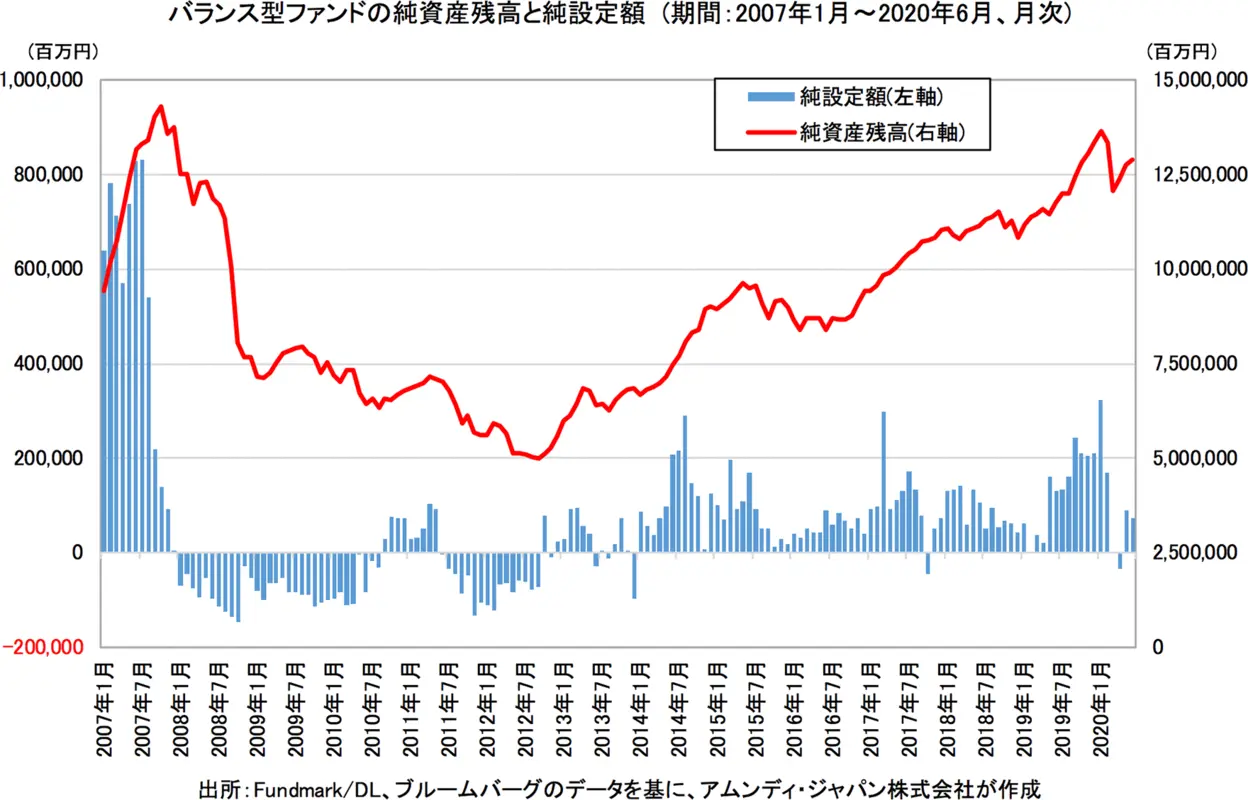

日本においても、バランス型ファンドへの資金流入は、新しい投資家の方々や新規の資金が追加されているかどうかを確認する試金石と言えます。 2008年9月のリーマン・ショックを契機とする金融危機前後には、バランス型ファンドの資金流入が止まってしまい、一時的に資金流入に転じる場面もありましたが、2012年後半まで長期に渡って資金流出に苦しむことになりました。 今回のコロナショックでは、急落後の戻りが早かったこともあり、バランス型ファンドの純設定額は4月にマイナスになった後、5月・6月ではプラスに回復しています。 ステップ2に当たる、リスクを分散しつつも株式に投資するということがしっかり行われているかを確認する上でも、注目していきたいと思います。

「回復への道のり」のステップ3は長期トレンドを捉えた株式ファンドで

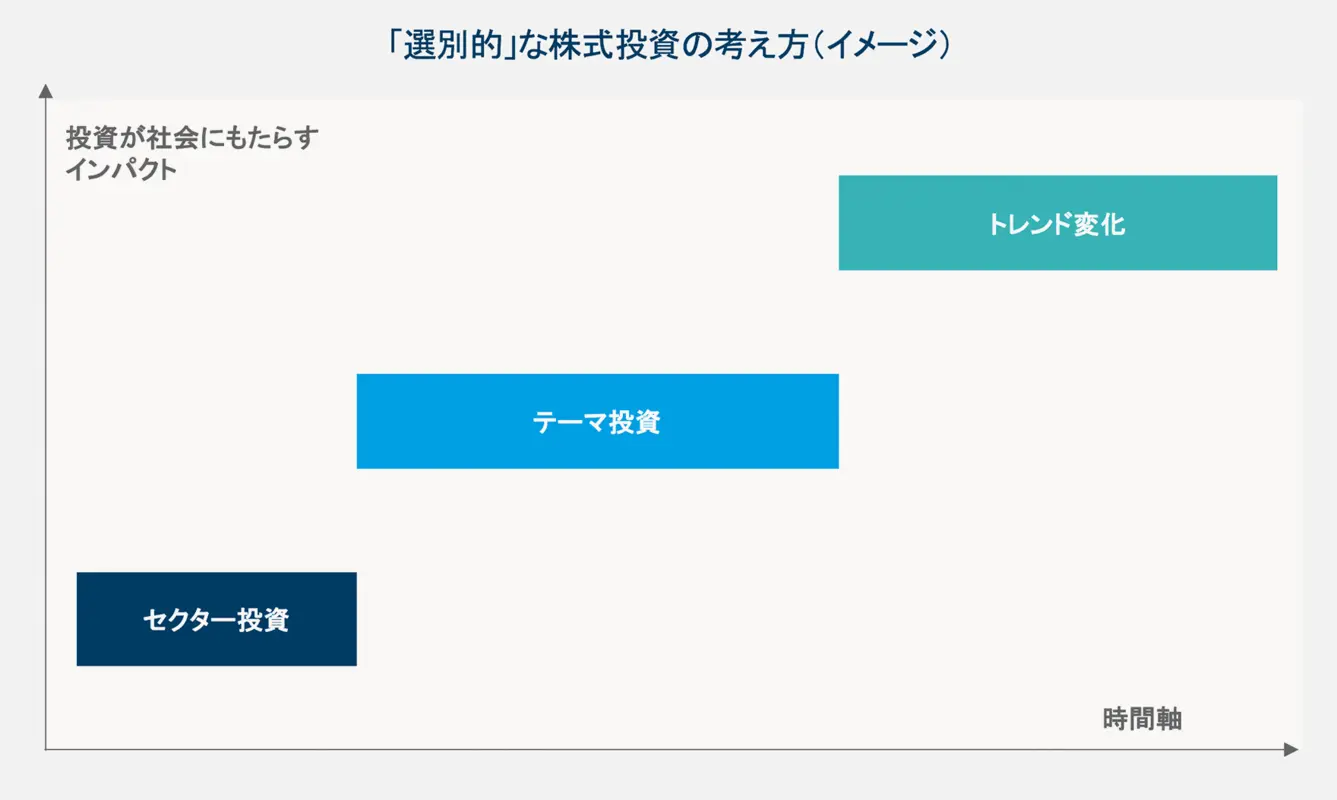

最後に、3つ目のステップとなる「長期トレンドから回復の恩恵を受ける」というものです。 これは、株式投資において「選別的」な投資が重要になることを指摘していますが、今回のコロナショック前後の株式相場では、大きく下落したセクターやテーマが、その後の反発局面での回復力に大きな差が出てきています。 一般的に、大きな外部ショックが発生した場合、より良い形で危機を脱出する企業は、次のフェーズで出現する機会をつかむことができる企業であるという傾向があります。 つまり、今年2-3月のような弱気相場で大幅に落ち込んだセクターやテーマが次の強気市場を牽引するといった前例はほとんどなく、投資家は最も大きな打撃を受けたセクターを回避する必要があると考えられます。 3月下旬以降の反発局面で大きく戻しているのは、テクノロジーやメディカルセクターでしたが、こうした分野はアフターコロナの世界でも必要な、成長する分野であると認識されていると思います。 実際に、日本の投資信託市場でも、こうしたテーマ型の株式ファンドに資金が集まっているようです。

欧州の事例では、ステップ3の具体的な投資アイデアとして、破壊的創造を実現しうるテーマを複数選択するようなファンドや、気候変動を解決する企業に焦点を当てたファンド、ESGのうち「S(社会)」により焦点を当てた投資戦略などが紹介されています。 従来型のセクター投資やテーマ投資もパフォーマンスに大きな影響を及ぼす要因となりますが、コロナショックからの回復過程における投資戦略を考える上では、より長期的な時間軸で社会の変化(トレンド変化)を捉えることが重要になります。 アフターコロナの「新しい日常」が定着するにつれて、こうしたトレンド変化を捉える「選別的」な株式投資を行うことによって、年後半以降の景気回復の恩恵をより大きく受けることが可能になると考えられます。

- 投資信託に係る費用について

- 投資信託では、一般的に次の手数料・費用をご負担いただきます。その料率は投資信託によって異なります。さらに、下記以外の手数料・費用をご負担いただく場合、一部の手数料・費用をご負担いただかない場合もあります。詳細は、投資信託説明書(交付目論見書)・契約締結前交付書面をご覧ください。または、販売会社へお問い合わせください(カッコ内には、アムンディ・ジャパン株式会社が設定・運用する公募投資信託のうち、最も高い料率を記載しています。)。

投資信託の購入時:購入時手数料〔最高料率3.85%(税込)〕

投資信託の換金時:信託財産留保額〔最高料率0.3%〕

投資信託の保有時:運用管理費用(信託報酬)〔実質最高料率2.254%(税込)〕、監査費用

運用管理費用(信託報酬)、監査費用は、信託財産の中から日々控除され、間接的に投資者の負担となります。その他に有価証券売買時の売買委託手数料、外貨建資産の保管費用、信託財産における租税費用等を間接的にご負担いただきます。また、他の投資信託へ投資する投資信託の場合には、当該投資信託において上記の手数料・費用が掛かることがあります。

※上記の費用の合計額については保有期間等に応じて異なりますので、表示することはできません。 - 本資料は、特定のお客様の特定の投資目的および財務状況または要望を考慮して作成されたものでありません。

- 本資料に記載した弊社の見通し、予測、意見等(以下、見通し等)は、本資料作成日現在のものであり、今後予告なしに変更されることがあります。また、見通し等や過去の運用実績を含むいかなる内容も、将来の投資収益等を示唆または保証するものではありません。

本資料は、信頼できると考えられる情報に基づき作成しておりますが、情報の正確性、完全性について保証するものではありません。

本資料に記載されている内容は、全て本資料作成日以前のものであり、今後予告なしに変更される可能性があります。

弊社は、本資料に含まれる情報から生じるいかなる責務(直接的、間接的を問わず)を負うものではありません。

弊社の許可なく、本資料を複製または再配布することはできません。 - リスクについて

-

- ・金融商品等の投資にあたっては、市場動向等、また投資信託等へ投資する場合にはその裏づけとなっている金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・金融商品等の発行者または保証会社等の業務や財産の状況に変化が生じた場合や、裏付け資産の発行者または保証会社の業務や財産の状況に変化が生じた場合、金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・デリバティブ取引においては、預託した証拠金を担保として、証拠金を上回る多額の取引を行うことがありますので、相場の変動の要因等により生じた損失の額が証拠金の額を上回る(元本超過損が生じる)ことがあります。

- 投資した資産価値の減少を含むリスクは、投資信託を購入のお客様が負うことになります。

投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じて購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。

お申込みの際は、投資信託説明書(交付目論見書)・目論見書補完書面等をお渡ししますので、必ず内容をご確認のうえご自身でご判断ください。

販売会社店頭に投資信託説明書(交付目論見書)をご用意してあります。

投資信託のお取引に関しては、クーリング・オフの適用はありません。