サマリー

毎月分配型ファンドの分配金はこの数年で引き下げ傾向に

毎月分配型ファンドへの資金流入が回復傾向となる一方で、分配金を引き下げる動きが広がっています。2020年3月23日に発行したリテール・ソリューション・リポートVol.3「人生100年時代で、再び注目される分配型ファンド ~運用しながら資産寿命を延ばす分配ソリューションの考え方~」では、2017年11月に金融庁が公表した「金融行政方針」などを契機に、投資信託の売れ筋ランキングで毎月分配型ファンドが再び上位にランクインするケースが目立ってきたことを取り上げました。一方で、過度な分配金を是正する投資信託業界の取り組みから分配金を引き下げる動きは続いており、「人生100年時代」とうたわれる中で、より適切な分配を模索する動きが広がっているものと考えられます。

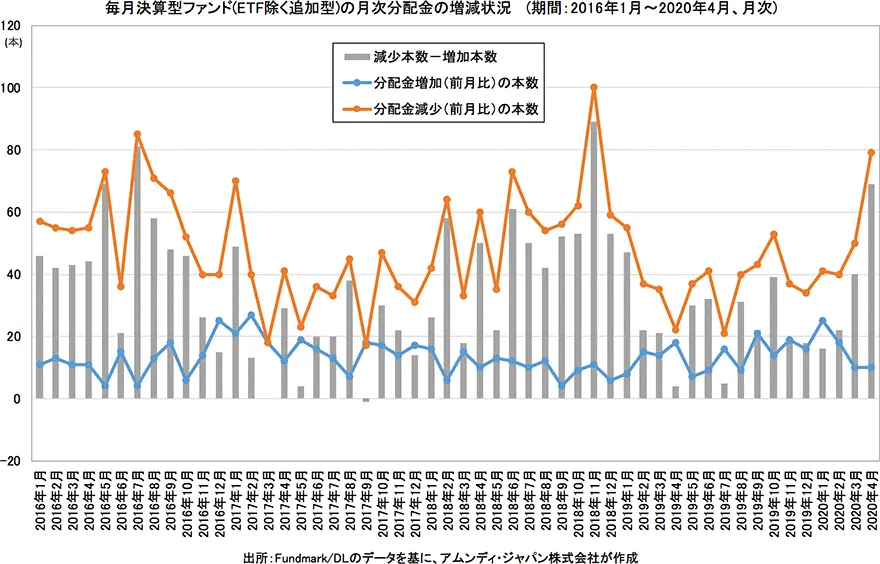

上のグラフは、ETFを除く追加型株式投信において、決算頻度が年12回となっている毎月決算型ファンドにおける分配金の増減状況を調べたものです。野村総合研究所(NRI)「Fundmark/DL」の償還済みファンドも含む毎月決算型ファンド1800本あまりについて、分配金額が前月比で増加したもの、減少したものの本数を集計しました。一部のファンドにおいては、金利・配当等収益の状況で分配金を1円単位で細かく変更しているものもありますし、3カ月に一度といった形で運用実績に応じたボーナス分配を支払うようなものもあります。それらも含めて、単純に前月から分配金が増加したもの、減少したものの本数を集計しているので、分配金引き下げがニュースになるようなファンドの本数よりも多めの数字になっていることをご理解頂きたいと思います。いずれにしても、グラフの5年弱の期間において、1カ月を除いて分配金が前月比で減少した本数の方が多く、毎月分配型ファンドの分配金の引き下げ傾向が続いていることが確認できます。

新型コロナウイルスを契機とする相場急落が分配金引き下げに拍車をかける

こうした傾向に加えて、2月下旬以降の新型コロナウイルスの感染拡大による景気後退懸念を契機とする相場急落によって、さらに分配金引き下げ圧力が強まることも予想されます。市場の低迷等により投資信託の基準価額が下落すると、分配金を引き下げない限りは、分配金の払い出し率が高まることになります。多少の基準価額の変動であれば、先行きの見通しによっては分配金を維持するという判断もありますが、大幅な下落の場合、分配金を維持する判断が難しくなることも少なくありません。

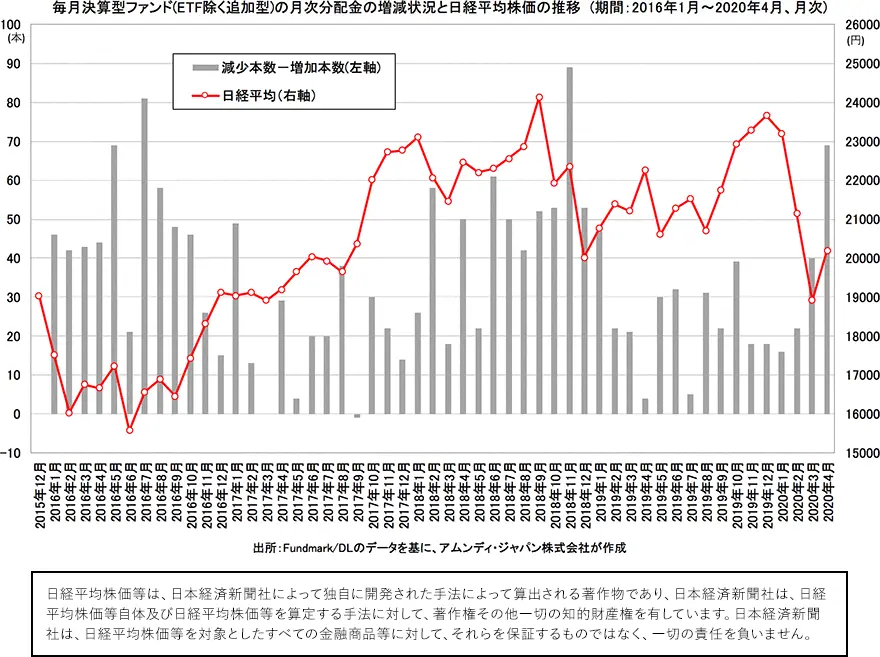

以下は、株式相場の動向として日経平均株価を用いていますが、株式を中心にリスク資産が大きく値下がった場面では、総じて分配金の引き下げが多くなる傾向があるように見受けられます。例えば、2016年1-2月や2018年10-12月、そして今回の2020年2-3月の下落幅が大きくなっていますが、この下落に若干遅れる形で分配金の引き下げ件数が増加する傾向があると言えるでしょう。

毎月分配型ファンドにおいては、分配金の水準が長く変わらないものが投資家ニーズをとらえるというケースが多いため、先に指摘したように多少の下落であれば分配金を維持するケースが多く、その結果、急激な下落があったとしても数カ月は分配金の引き下げが遅れることになります。そういった意味では、今年5月以降、株式相場急落による分配金引き下げが遅れて増えてくる可能性もあります。とりわけ、長く分配金の水準を維持してきたファンドにおいては、投資家のサポートが重要になる局面であり、投資家の分配金に対する認識にずれがないか、改めて確認しておく必要があると考えられます。

相場急落時こそ、毎月分配型ファンドの真価が問われる

毎月分配型ファンドは、2019年5月に25カ月ぶりの資金流入に転じるなど、昨年度に入ったあたりから資金フローの改善が鮮明になってきました。ここで、具体的に資金流入額が大きかった毎月分配型ファンドの分配実績や分配方針を確認してみることにしましょう。以下は、昨年度の資金流入額が300億円以上だった上位20ファンドの概要になります。

昨年度から足元の4月まで、全く分配金の変動がなかったファンドがちょうど半分の10本、一度分配金を引き下げたファンドが5本、一度分配金を引き上げたファンドが1本となっており、これらの16本は総じて分配水準を維持する傾向のファンドだということができるでしょう。 残る4本ですが、2本は基準価額の水準によって分配金額が決まるタイプの商品、2本は一定の分配金水準を継続しながら、値上がりに応じてボーナス分配を出すような商品となっているようです。後者の4本のような商品においては、投資家が分配方針を理解していないケースは少ないと考えられます。

一方で、同じ分配水準が長く継続しているファンドにおいては、基準価額の状況とともに分配方針の理解が一層重要になります。基準価額が低下する中で、高水準の分配金が払い続けられた場合、資産寿命を縮めることにもなりかねません。Vol.3でも指摘したように、資産寿命を延ばすためのソリューションの一つとして、基準価額に合わせて一定の「率」で分配金を支払う定率分配型のファンドなど新しい動きも出てきているものの、その残高や販売動向を見る限り、投資家のニーズはまだまだ定額の分配にあるように思われます。どちらがいいということではなく、定率と定額のそれぞれのメリット・デメリットをきちんと理解した上で、分配金について考えていくことが重要です。

アムンディ・ジャパンでは、一定の分配金水準を継続したい、「人生100年時代」において資産寿命を延ばしたいという2つのニーズに対して、持続的かつ安定的な分配方針を満たすファンドも提供しています。半年間の分配金水準を維持しつつ、投資家の皆さまに次の半年間の分配金を事前にお伝えして、分配金の透明性と健全性の双方を追求するといった分配方針です。分配金の決定・変更において重要なことは、投資家の皆さまとのコミュニケーションであり、分配方針を正しく理解することです。だからこそ今回のような相場急落後には、毎月分配型ファンドの真価とともに、運用会社の「人生100年時代」への覚悟が問われるのだと思います。

- 投資信託に係る費用について

- 投資信託では、一般的に次の手数料・費用をご負担いただきます。その料率は投資信託によって異なります。さらに、下記以外の手数料・費用をご負担いただく場合、一部の手数料・費用をご負担いただかない場合もあります。詳細は、投資信託説明書(交付目論見書)・契約締結前交付書面をご覧ください。または、販売会社へお問い合わせください(カッコ内には、アムンディ・ジャパン株式会社が設定・運用する公募投資信託のうち、最も高い料率を記載しています。)。

投資信託の購入時:購入時手数料〔最高料率3.85%(税込)〕

投資信託の換金時:信託財産留保額〔最高料率0.3%〕

投資信託の保有時:運用管理費用(信託報酬)〔実質最高料率2.254%(税込)〕、監査費用

運用管理費用(信託報酬)、監査費用は、信託財産の中から日々控除され、間接的に投資者の負担となります。その他に有価証券売買時の売買委託手数料、外貨建資産の保管費用、信託財産における租税費用等を間接的にご負担いただきます。また、他の投資信託へ投資する投資信託の場合には、当該投資信託において上記の手数料・費用が掛かることがあります。

※上記の費用の合計額については保有期間等に応じて異なりますので、表示することはできません。 - 本資料は、特定のお客様の特定の投資目的および財務状況または要望を考慮して作成されたものでありません。

- 本資料に記載した弊社の見通し、予測、意見等(以下、見通し等)は、本資料作成日現在のものであり、今後予告なしに変更されることがあります。また、見通し等や過去の運用実績を含むいかなる内容も、将来の投資収益等を示唆または保証するものではありません。

本資料は、信頼できると考えられる情報に基づき作成しておりますが、情報の正確性、完全性について保証するものではありません。

本資料に記載されている内容は、全て本資料作成日以前のものであり、今後予告なしに変更される可能性があります。

弊社は、本資料に含まれる情報から生じるいかなる責務(直接的、間接的を問わず)を負うものではありません。

弊社の許可なく、本資料を複製または再配布することはできません。 - リスクについて

-

- ・金融商品等の投資にあたっては、市場動向等、また投資信託等へ投資する場合にはその裏づけとなっている金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・金融商品等の発行者または保証会社等の業務や財産の状況に変化が生じた場合や、裏付け資産の発行者または保証会社の業務や財産の状況に変化が生じた場合、金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・デリバティブ取引においては、預託した証拠金を担保として、証拠金を上回る多額の取引を行うことがありますので、相場の変動の要因等により生じた損失の額が証拠金の額を上回る(元本超過損が生じる)ことがあります。

- 投資した資産価値の減少を含むリスクは、投資信託を購入のお客様が負うことになります。

投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じて購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。

お申込みの際は、投資信託説明書(交付目論見書)・目論見書補完書面等をお渡ししますので、必ず内容をご確認のうえご自身でご判断ください。

販売会社店頭に投資信託説明書(交付目論見書)をご用意してあります。

投資信託のお取引に関しては、クーリング・オフの適用はありません。