サマリー

資産運用を始めたらどうすれば良いか(モニタリングの必要性)

資産形成ではポートフォリオを構築して運用(あるいは積立)をスタートさせたら、その後は何もせずに放っておいてよいわけではありません。一般的に資産形成は長い時間をかけて老後資金などを準備していくわけですから、その間にはライフプランの変更や見直し、マーケットの大きな変動などさまざまな出来事があるからです。複利効果を得て効率的に資産形成を行うためには、資産の配分割合を適宜当初の割合に戻す「リバランス」、資産形成の方針そのものを再検討する「リアロケーション」を行う必要も時に出てくるのです。このリバランス、リアロケーションを行うために、ポートフォリオの個々の資産の時価の推移を定期的に確認して、資産形成の目的(目標額や目標収益率)とのズレが大きくなっていないのかをチェックする必要があります。この確認を「モニタリング」といい、資産形成がスタートしたあと定期的に行うようにしましょう。モニタリングは、毎日あるいは毎週など短期間で定期的に行う必要はありません。特に決まりがあるわけではないので、年に1~2回、誕生日や結婚記念日、あるいは新年や新年度の節目など自分自身で覚えやすい日を選んで行いましょう。ただし、年に複数回モニタリングを行う場合は、半年毎など一定の間隔を開けるようにします。

資産運用後のモニタリングにおける2つのポイントとは

モニタリングで確認するポイントは2つあります。1つはマーケットの状況に応じて日々変化している運用資産の時価の変化です。現在の資産残高(時価評価)はどのようになっているのか、当初に構築したポートフォリオの資産配分割合と各資産クラスの状況はどのくらい変化しているか。目標金額などに対してどのくらい進捗しているのかなども合わせて確認しましょう。現在の資産配分割合が当初の資産配分割合と大幅に変わっているようであればリバランスを行います。あるいは目標金額に対する進捗状況が大幅に劣っていたり、想定より早く進んでいるケースではリアロケーションを行います。進捗状況が大幅に劣っている場合、積立金額を増額するなど資産形成に回す資金を増やすことを検討する必要があるかもしれません。運用資産の確認は年1~2回定期的に行えばよいのですが、マーケット環境が短期間に急変したときには、定期的なモニタリングを待つことなく即時に現状把握を行う必要があると心がけておくべきです。過去の例では2008年の「リーマンショック」、2015年の「チャイナショック」、2020年の「コロナショック」などです。現状把握の結果、資産配分割合などに大きな変化が生じた場合、リバランスで対処されるとよいはずです。

2つめはライフプランを含めたお金周り全般の変化です。結婚、子どもの誕生、子どもの進級・進学、マイホームの購入などライフイベントが多々発生する、あるいはライフプランそのものが大きく変わることがあるはずです。収入や支出などの家計収支の確認も年1回決まった時期に行いましょう。その際、自分自身だけでなく家族全員のお金周り全般も確認します。転勤のほか、近年では転職や起業などの独立も珍しくありません。家計のキャッシュフローが大きく変化するときには、随時、資産運用の状況も含めて確認する必要があります。積立金額などに無理が生じた場合、積立金額の減額もやむを得ません。反対に余裕がある場合、積立金額の増額を検討しましょう。転職や起業を行った際には、リスク許容度を再考してリアロケーションを行う必要が出てくるかもしれません。リスク許容度に関しては、歳を重ねるごとに一般的に低下していくため、家族全員のお金周りに大きな変化がなくても、リスク許容度に応じたリアロケーションが必要になると覚えておくべきです。

そもそも「リバランス」と「リアロケーション」とは?

以下で「リバランス」と「リアロケーション」について簡単に述べておきましょう。

リバランスとは資産形成の当初に決めた資産配分割合が時の経過と共に変わった場合、元の配分割合に戻すことを指し、リアロケーションとは資産配分割合を全く別のものに変えることです。たとえば、国際分散投資を行って老後資金を準備するケースを考えてみます。通常、国際分散投資においては、資産配分割合はあまり変えるものではありませんが、老後資金の準備のように時間をかけて資産形成を行う場合、資産形成を始めた時から歳を重ねるごとにリスク許容度などは大きく変わります。あるいは、2020年のコロナショックのようなマーケット環境が大きく変化したときなどにもリアロケーションを行った方がよいケースがあるのです。

リスク許容度やマーケット環境から資産配分を見直す「リアロケーション」

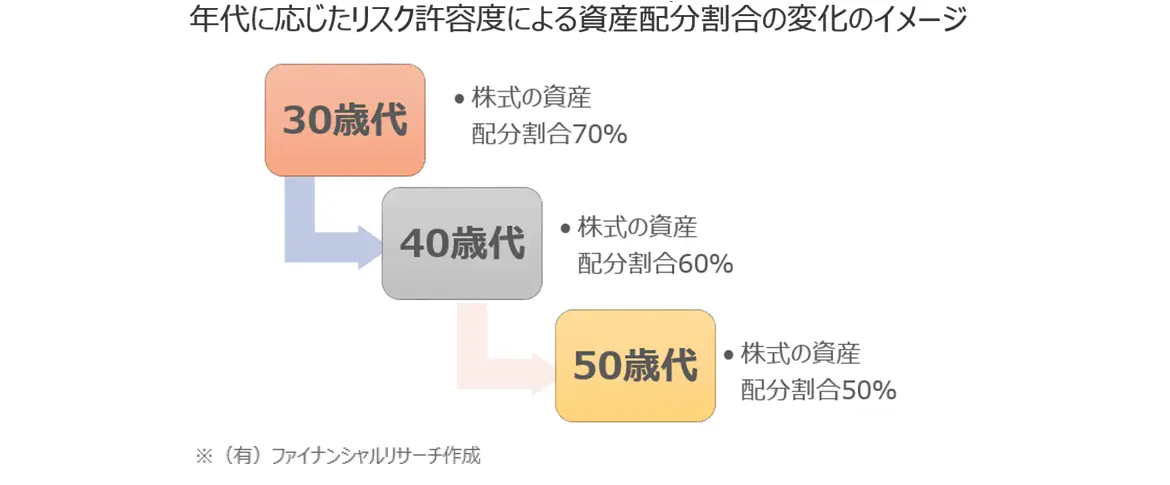

リアロケーションから述べて行きましょう。先ほどリスク許容度に応じたリアロケーションが必要と述べましたが、リスク許容度とは、年齢、家族構成、収入、資産額、住宅ローンの有無、資産運用に対する姿勢などを客観的に見て、どれだけリスクに耐えられるかを計る度合いのことです。たとえば、30歳代と50歳代では若い人の方が、収入や資産額では多い人の方が少ない人よりリスク許容度は高くなります。そして、同一人物であっても歳を重ねるにつれて一般的にリスク許容度は低下して行きます。歳を重ねるほど収入や資産額は増えるものの、老後を迎えるまでの時間が少なくなるためリスク許容度は低下して行くのです。資産形成では積極的な運用から徐々に保守的な運用へ切り替えていく必要があります。株式への資産配分割合を例に挙げれば、30歳代は運用で万が一失敗してもリカバリーする時間や収入の増加が期待できるので国内外の株式への資産配分割合(筆者の考える上限目安)は70%ですが、40歳代になると人生の折り返し地点に差し掛かり老後も意識し始めるので同割合は60%以下に、50歳代になると再雇用があるとはいえリカバリーする時間や収入が限られるため同50%以下に抑えるなど資産配分割合を見直していくのです。

もう1つはマーケット環境が大きく変化したときです。仮に大幅な価格変動が発生した後、先進国より新興国の市場環境の方が立ち直るスピードが早いと考えたときは、資産配分割合を変更せずにそのままにしておくと資産を増やすチャンスを逃してしまう機会損失となる恐れもあるのです。投資経験が豊富な人であれば、マーケット環境が大きく変化して転機を迎えたときに機動的にリアロケーションを行うのも1つの手になります。ただし、機動的にリアロケーションを行う際には自身の相場観が程度の大小はあれど必ず入ることになります。相場観が違った場合は損失が大きくなる可能性があることは認識しておくべきです。資産配分割合は頻繁に、かつ機動的に変えるものではないと言われますが、老後資金の準備のように長い時間をかけて行う資産形成では機動的にリアロケーションを行うという考え方もあると覚えておいてよいでしょう。

リスク許容度やマーケット環境から資産配分を見直す「リアロケーション」

リアロケーションから述べて行きましょう。先ほどリスク許容度に応じたリアロケーションが必要と述べましたが、リスク許容度とは、年齢、家族構成、収入、資産額、住宅ローンの有無、資産運用に対する姿勢などを客観的に見て、どれだけリスクに耐えられるかを計る度合いのことです。たとえば、30歳代と50歳代では若い人の方が、収入や資産額では多い人の方が少ない人よりリスク許容度は高くなります。そして、同一人物であっても歳を重ねるにつれて一般的にリスク許容度は低下して行きます。歳を重ねるほど収入や資産額は増えるものの、老後を迎えるまでの時間が少なくなるためリスク許容度は低下して行くのです。資産形成では積極的な運用から徐々に保守的な運用へ切り替えていく必要があります。株式への資産配分割合を例に挙げれば、30歳代は運用で万が一失敗してもリカバリーする時間や収入の増加が期待できるので国内外の株式への資産配分割合(筆者の考える上限目安)は70%ですが、40歳代になると人生の折り返し地点に差し掛かり老後も意識し始めるので同割合は60%以下に、50歳代になると再雇用があるとはいえリカバリーする時間や収入が限られるため同50%以下に抑えるなど資産配分割合を見直していくのです。

もう1つはマーケット環境が大きく変化したときです。仮に大幅な価格変動が発生した後、先進国より新興国の市場環境の方が立ち直るスピードが早いと考えたときは、資産配分割合を変更せずにそのままにしておくと資産を増やすチャンスを逃してしまう機会損失となる恐れもあるのです。投資経験が豊富な人であれば、マーケット環境が大きく変化して転機を迎えたときに機動的にリアロケーションを行うのも1つの手になります。ただし、機動的にリアロケーションを行う際には自身の相場観が程度の大小はあれど必ず入ることになります。相場観が違った場合は損失が大きくなる可能性があることは認識しておくべきです。資産配分割合は頻繁に、かつ機動的に変えるものではないと言われますが、老後資金の準備のように長い時間をかけて行う資産形成では機動的にリアロケーションを行うという考え方もあると覚えておいてよいでしょう。

時の経過で変化した資産配分を元に戻す「リバランス」

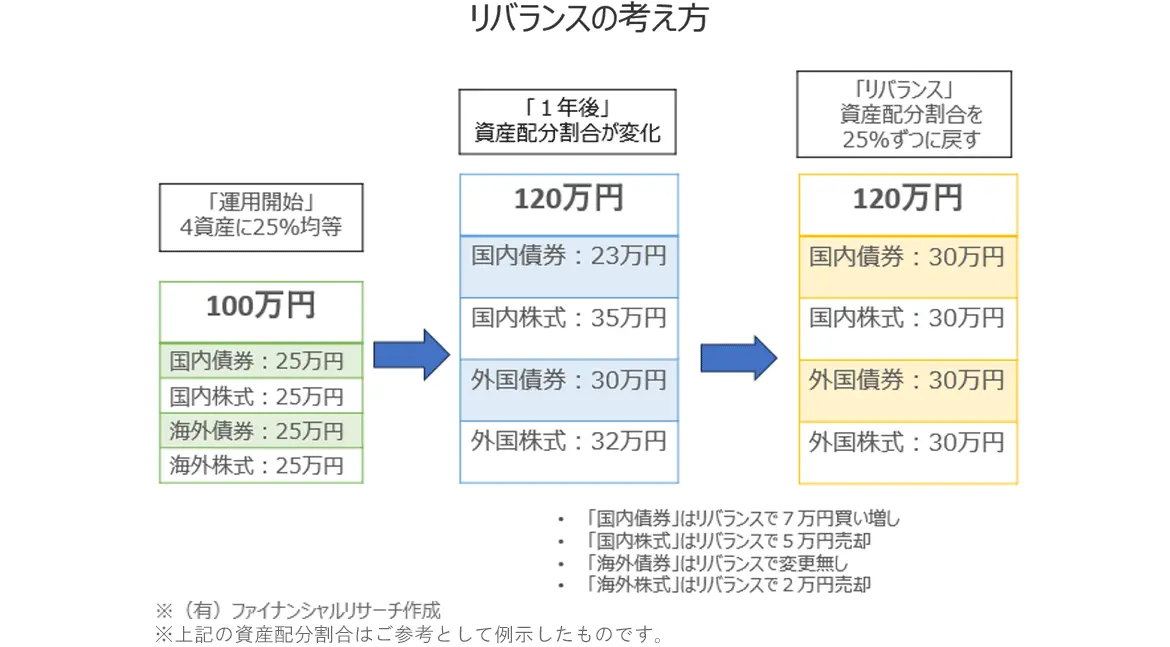

次に、リバランスの考え方を述べて行きます。時間をかけた国際分散投資による資産形成では、適宜見直しを行わないとリスク軽減効果が薄れてしまうばかりかリスク過多になるケースも皆無ではありません。リスク軽減効果を低下させず、またリスク過多にもしないためにはモニタリングを行い、必要に応じてポートフォリオのメンテナンスを行う必要があります。このメンテナンス作業のことをリバランスと呼んでいます。リバランスは資産配分割合の再調整を行うことになりますが、長い時間をかけた資産形成ではある資産が値上がりする一方、別の資産は値下がりするなど、運用当初に決めた資産割合がずれてしまいます。ずれてしまったままの資産配分割合にしておくと、想定よりリスクを取り過ぎたり、あるいは想定よりリターンが劣ってしまう可能性もあるのです。リバランスでは、値上がりした資産を売却して、売却した資金で相対的に安くなった資産を購入して当初の資産配分割合に戻すことになります。リバランスを頻繁に行うと手数料がかさむことがあるため、1年~3年程度で自分が煩わしさを感じない頻度で行うとよいでしょう。ただし、仮にリバランスは3年に1度にした場合でもモニタリングは定期的に行い現状把握に務めるようにしましょう。

※本文の資産形成方法は著者のコンサルティング経験に基づいた内容となっており、弊社がこれらの資産形成について推奨するものではございません。