サマリー

そもそも老後資金2,000万円問題とは

老後資金2,000万円問題が世間を騒がせたのは2019年。あれから4年が経過しましたが、同問題をきっかけに老後資金のことを考え、かつ資産形成を始めた若年層が増えたことは金融庁が上手いことをやったと言えそうです。金融庁の「炎上商法」と揶揄する人もいたようですが、資産形成の気づきになったことは否定のしようがありません。そんな老後資金2,000万円問題ですが、2019年こそ話題になりましたがその後は新聞やマネー誌、経済誌などでも取り上げることがなくなり話題にのぼることすらありません。話題にのぼらないものの、老後資金2,000万円問題の元になった統計データは毎年公表されているのです。

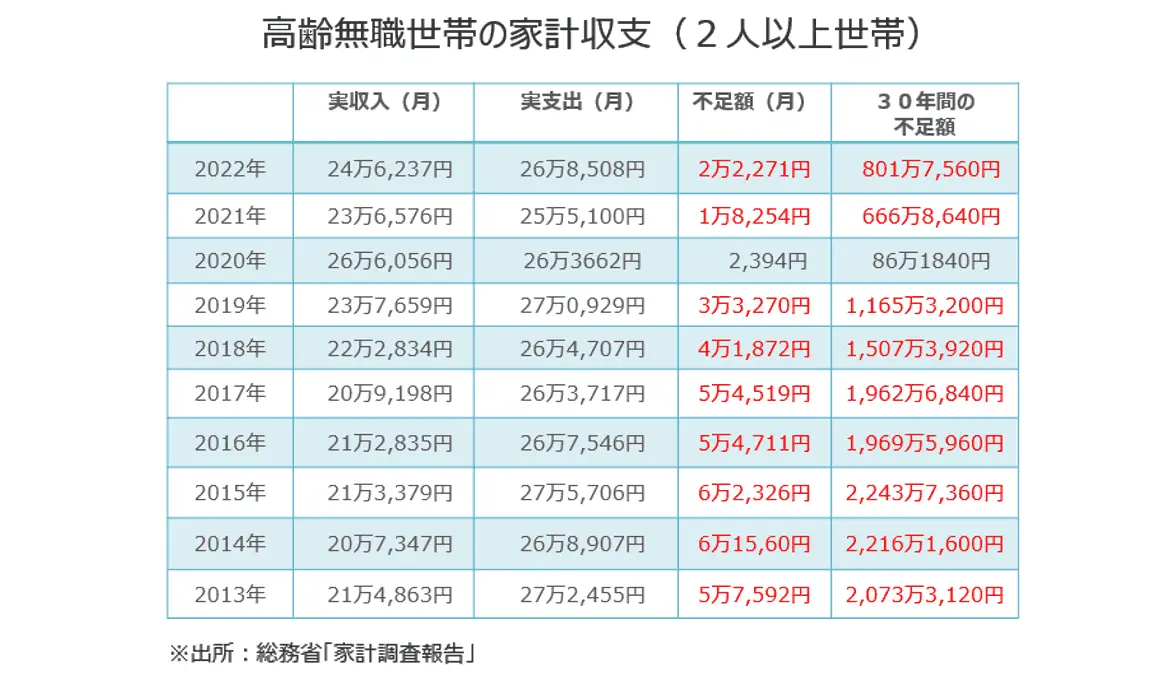

統計データは総務省が公表している「家計調査報告」になります。簡単に老後資金2,000万円問題を振り返ると、65歳以上の高齢無職世帯(2人以上)の毎月の実収入(下記の図、2017年) は20万9,198万円、一方毎月の実支出は26万3,717円。毎月5万4,519円の不足(赤字)となり、年間では65万4,228円。2人以上の老後の期間を30年(95歳)までとすれば、不足額は1,962万6,840円になり、数字を丸めて老後資金は2,000万円不足する、言い換えれば自助努力で2,000万円準備しましょうというのがその実態だったわけです。

老後資金2,000万円問題の元になったのは2017年の数字ですが、図にあるように調査する年によって不足額(赤字額)が大きく異なっているのが見て取れます。新型コロナが発生した2020年にはなんと黒字になる、言い換えれば老後資金は不足しないというイレギュラーな年もあったくらいなのです。上記の図は家計調査報告から過去10年分のデータを抜粋したものですが、新型コロナが発生した以降、不足額はどちらかというと少なめであるため、新型コロナ前の7年間(2013年~2019年)で見ると30年間の最大不足額は2015年の2,243万7,360円、最小の不足額は2019年の1,165万3,200円です。その差は1,078万4,160円もあり振幅が大き過ぎるため、ある年の数値だけを使用するのは止め、せめて平均値を使用して老後資金のデータとした方が良かった気がしてなりません。図に記した新型コロナ前の7年間の平均値は1,876万8,857円になり、老後資金2,000万円問題より100万円程少なくなります。

老後資金の準備は家計収支を参考にする

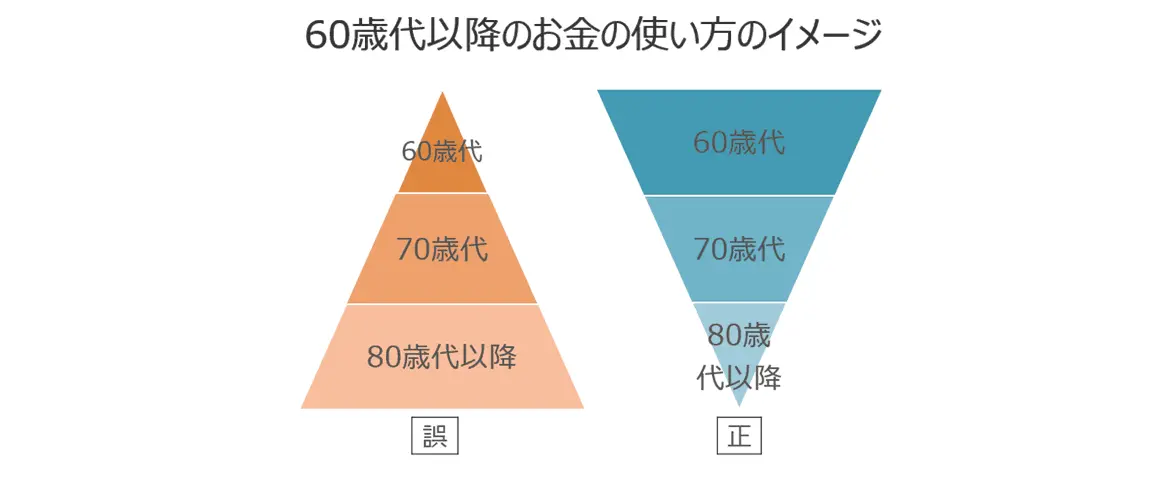

「調査年によって数値の差が激しいことから、せいぜい参考程度に留めて置く方が無難でしょう」と述べると、大概は「老後資金をいくら準備すればよいのでしょうか?」という質問を受けます。その際の筆者の回答は「一人一人ライフプラン(生き方)が異なるのですから、万人に共通する正解となる金額はありません。我が家の不足額を考える(試算する)ようにしてください」と述べ、老後資金の考え方を述べるようにしています。老後資金は一般的には65歳以降の毎年の不足額を積み上げて行くことになりますが、最初に述べたいのは下図のように、年を重ねる程毎年の不足額が増えていく末広がりではなく、年を重ねるほど不足額は少なくなる尻すぼみ型になることです。大多数の人は年を重ねるほど必要となるお金は増えていくと思われていますが、実際には年を重ねるほど必要となるお金は減少しているのです。

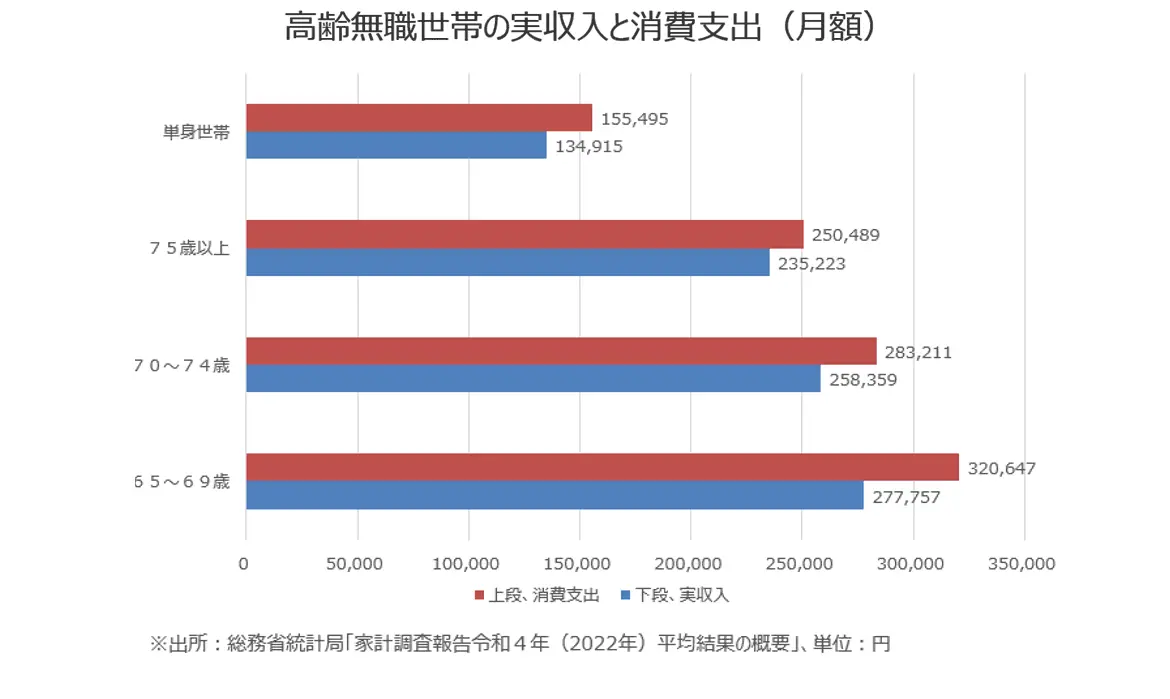

家計調査報告でも公表されています(下図)。同データには年齢を一定期間で区切った家計収支が掲載されているのですが、老後では2人以上の65歳から69歳、70歳から74歳、75歳以上、単身世帯という区切りで家計収支(月額)が公表されています。直近の2022年のデータを活用すると、65歳から69歳の5年間は実収入27万7,757円、実支出32万647円、毎月の不足額は4万2,890円。70歳から74歳の5年間は実収入25万8,359円、実支出28万3,211万円、毎月の不足額は2万4,852円。75歳以降は実収入23万5,223円、実支出25万489円、毎月の不足額は1万5,266円となっています。単身世帯は実収入13万4,915円、実支出15万5,495円、毎月の不足額は2万580円です。単身世帯は65歳以上を年齢で分けずひとくくりにしているものの、年を重ねるほど収入も減りますがそれ以上に支出が減少するので不足額は概ね減少する傾向にあるのです。年を重ねるほど支出額は少なくなり尻すぼみ型というのは同報告の過去のデータを遡っても金額の違いはあれども不足額が少なくなることに変わりはないのです。

必要額は「3W1H」で大きな違いに

年を重ねるほど不足額が少なくなると共に老後の資金は「3W1H」で考えましょうと述べています。3WはWhen(いつ)、Where(どこで)、Who(だれと)、1HはHow(どんな風に)です。When(いつ)は完全リタイアする年齢になります。完全リタイアとは勤労収入を全く得ずに金融資産と年金だけで暮らしていくことです。完全リタイアする年齢が若いほど多額の老後資金を準備する必要がある反面、完全リタイアする年齢を70歳、あるいは75歳などと高齢にすればするほど準備する老後資金は少なくて済むことになります。Where(どこで)は終(つい)のすみかになります。現在住んでいるところにそのまま住むのか、ご夫婦どちらかの実家がある所にUターンするのか、あるいは転勤や旅行などで過ごした(行った)地方へIターンするのか、逆に地方から便利な都会へ出てくるという考え方もあるでしょう。終(つい)のすみかが重要なのは、住む場所によって物価水準が異なるからです。たとえば、都内の山手線内と地方では毎月の生活費が数万円違うというケースもあるのです。仮に毎月2万円違えば年間で24万円、20年で480万円、30年では720万円も必要額に違いが出ることになるのです。Who(だれと)はややこじつけになりますが正確には何人で暮らすかになります。老後は夫婦2人だけかお一人様か、あるいは子ども夫婦や親世帯と2世帯、ケースによっては3世帯同居もありえるでしょう。老後の世帯人数が増えれば1人当たりの基本生活費は少なくなり、また収入を得る人数も増えるので人数が多いほど1人当たりの負担額は少なくなると言われています。最後のHow(どんな風に)は老後の過ごし方になります。老後はゆっくり晴耕雨読(せいこううどく)で過ごしたいと述べる人がいますが、晴耕雨読ならあまりお金は必要ないはずです。反対に老後は現役時代に時間が無くてできなかったアレをやりたい、コレもやりたい等々アクティブに過ごそうと考えている人は晴耕雨読と考えている人よりお金を使うことでしょう。この他、中・長期のイベント資金なども考慮して我が家の老後の必要資金を積み上げ試算していくことになるのです。