サマリー

資産運用のカギは? 長期に渡って世界経済の成長の恩恵を受けること

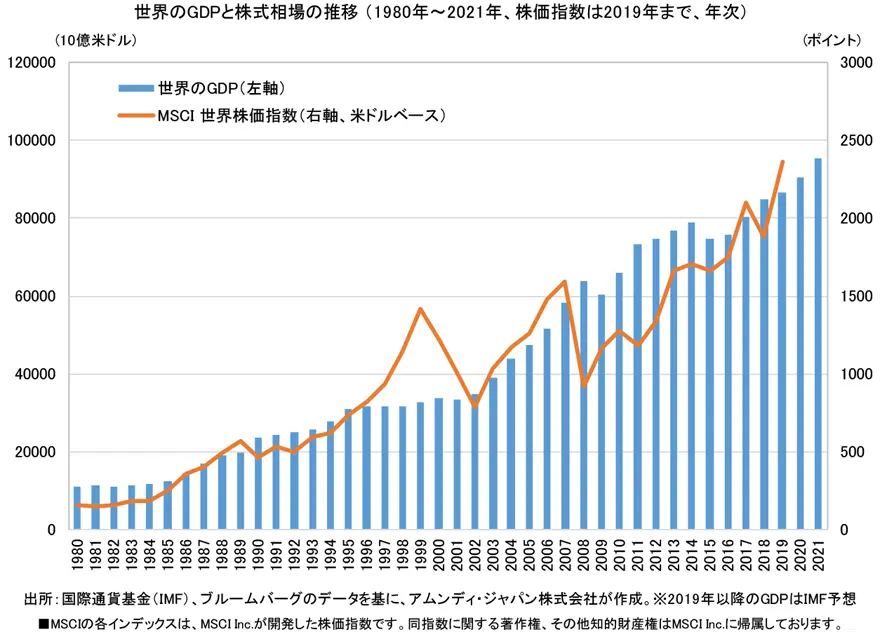

「老後2000万円問題」などをきっかけに資産運用が必要であるとの認識は広まりつつありますが、非課税口座の活用などスタートするための準備に関する情報が充実してきた一方で、どのファンドを選べばいいか分からないという投資家も多いようです。資産形成・資産運用において大事なことは、世界経済の成長の恩恵をしっかり受けることです。国際通貨基金(IMF)のGDP予想によれば、2020年以降も世界経済は成長を続けることが見込まれています。日本を含む世界の主要23カ国の株式で構成されるMSCI世界株価指数の推移をみると、短期的には下落する局面もあるものの、長期的に見ればおおよそ世界経済の成長に沿った上昇を示しています。そういった意味でも、相対的に成長率が低い日本だけを投資対象とするのではなく、より成長率の高い世界経済の恩恵を受けやすい世界の株式に目を向けることが重要と考えられます。

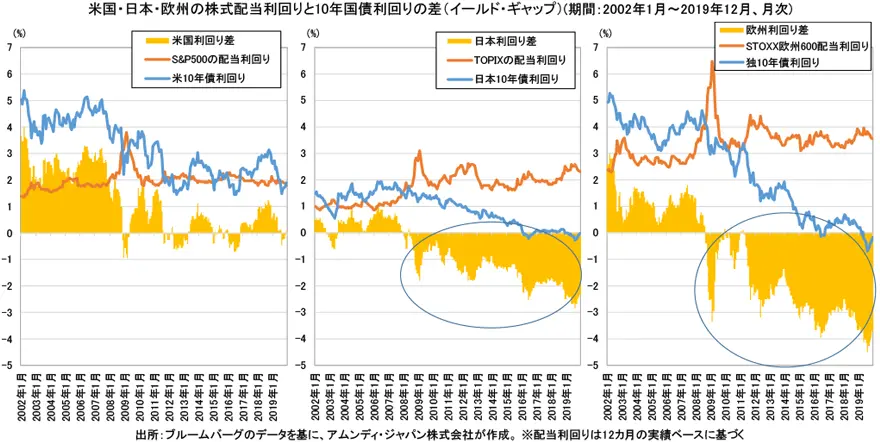

また、世界的な債券利回りの低下を受けて、イールド・ギャップ(利回り差)がマイナス(逆利回り)となるケースが増えてきました。イールド・ギャップとは、10年国債利回りから株式の配当利回りを引いた差を示すもので、従来は相対的にハイリスク・ハイリターンの株式の利回りの方が低いのが一般的であり、イールド・ギャップはプラスとなるのが当然と考えられてきました。そして、これがマイナスに陥ってしまうことを「逆イールド」と呼び、異例の状況であると言われてきましたが、以下のグラフに示したように、日本や欧州では、もはや大幅な「逆イールド」が常態化しています。

なお、債券投資はクーポン収入を得られることから、長期保有することで安定的な利回りを得られるとの考え方が一般的でしたが、10年国債がマイナス利回りに落ち込む中で、機関投資家の間では債券投資こそ短期的な値上がりを狙わなければならない投資対象となりつつあるます。逆に、株式は一定水準の配当も見込めるため、長期保有することで配当の積み上げも見込める資産として、その魅力を高めつつあります。

毎月決算型は資金フローが改善し、全体に米国や日本で広がりつつあるグローバル株式運用シェアも底打ちの兆し

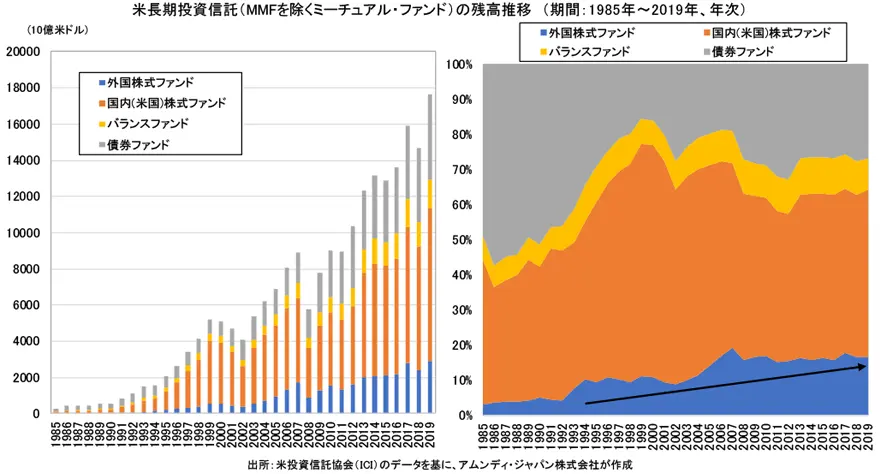

日本の投資信託市場では、長く円金利がゼロ近辺で推移してきたことから、その代替として外国債券ファンドの残高が大きい時期が長く続きました。一方で、資産運用の先進国でもある米国の投資信託市場では、歴史的に株式を中心に投資する株式ファンドの比率が高く、足元でも全体の6割を超えています。米国の長期的な経済成長を背景に、国内(米国)株式ファンドで運用する投資家が多いという特徴がありますが、より幅広くグローバル経済の成長の恩恵を受けるため、外国株式ファンドに投資対象を広げる動きも一般的になってきたようです。

以下、米投資信託市場における分類別の残高とそのシェアの推移をみると、1980年代に全体の5%にも満たなかった米投資信託残高に占める外国株式ファンドの比率は、2019年末時点では16%を超えるまで上昇してきたことが確認できます。米国株式が世界株式上昇のけん引役となっている状況に変わりはありませんが、投資対象国・地域を分散することで、より幅広く世界経済の成長を捉えようとする動きと考えられます。

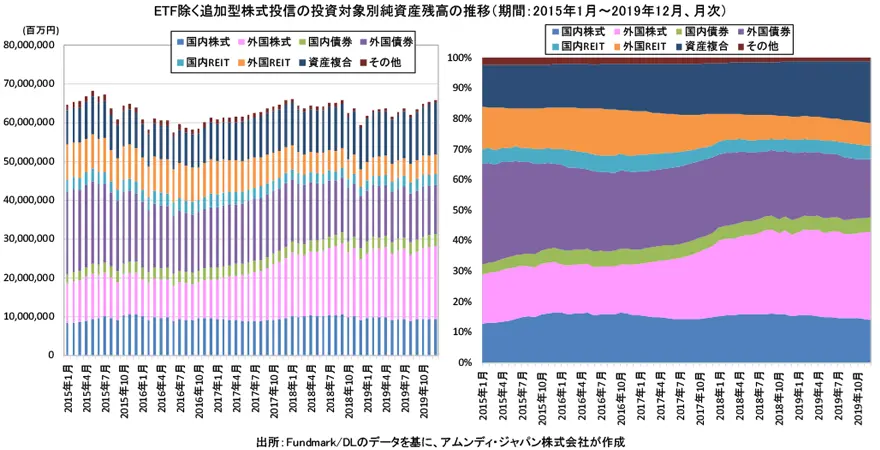

一方で、日本の公募投資信託(ETFを除く追加型株式投信)の残高は65兆円程度で推移していますが、過去5年間の内訳をみると、その投資対象は大きく変わってきました。とりわけ大きな変化が見られるのが外国資産で、世界的な低金利環境が続く中で、外国債券の残高・全体に占めるシェアが低下する一方、外国株式への投資が広がってきたことが分かります。また、債券で運用していた資金の一部は、少しでも高いリターンを実現するため、一部を株式に投資する資産複合(バランスファンド)にも向かったようです。つまり、債券から株式への資金シフト、国内株から外国株への投資対象の広がりは、日米の投資信託市場で共通している事象と考えられます。

日本の外国株式ファンドのパフォーマンスと資金流出入・販売額との関係は?

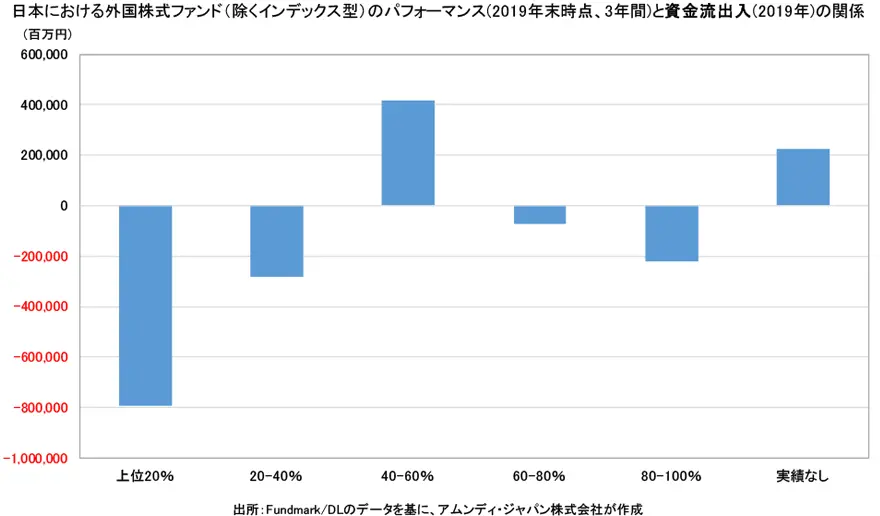

それでは、日本ではどのような外国株式ファンドに人気が集まっているのでしょうか。以下のグラフは、日本の外国株式ファンド(投資対象が日本株中心のもの以外)における運用実績と資金流出入の関係を示したものですが、2019年に資金流入が見られたのは、運用成績が中位のファンド(上位40-60%)と実績のないファンド、つまり設定から3年以内のファンドとなっています。一部の毎月分配型ファンドに人気が集中したという個別要因はあるものの、運用実績で上位20%に入るファンドからの資金流出が大きくなっており、運用実績と資金流出入に相関が見えにくい結果となっています。

少し古い資料にはなりますが、金融審議会「市場ワーキング・グループ」(2016年8月2日開催)で「運用期間が3年以内の投資信託に4割の資金が流入」と指摘されたように、日本は米国と違って過去のパフォーマンスが資金流出入に反映されないという傾向があるようです。ただし、米国の投資信託市場でも、比較的歴史の浅い外国株式ファンドに限れば、運用実績の良好なファンドと新しいファンド(設定から3年以内)に高水準の資金流入が見られており、成長過程にあるカテゴリーとしては、新しいファンドに資金流入が見られるというのも日米共通の特徴と言えます。

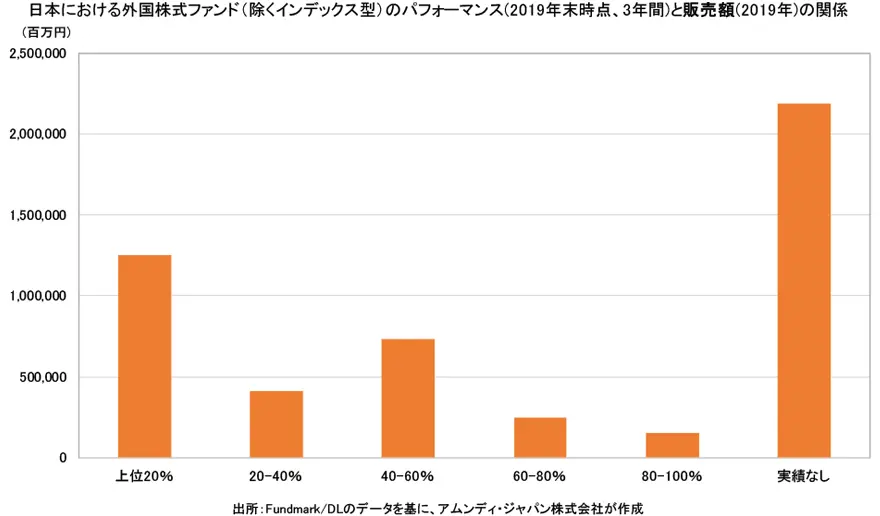

日本の外国株式ファンドで運用実績上位20%からの資金流出が大きくなった背景を考えてみると、2019年は利益確定売りが多かったことが大きな要因となっています。次ページのグラフに示したように、投資信託への資金流入額ではなく、投資信託の販売額だけで見れば、総じてパフォーマンスの良好なファンドと運用実績のない新しいファンドの販売が好調だったことが確認できます。つまり、過去のパフォーマンスを意識した投資行動は広がりつつあるものの、一定の利益が出るとパフォーマンスが好調でも解約が急増してしまうことが、日本の投資信託保有の問題点の1つということができるでしょう。

これからの外国株式ファンド選びのポイントとは・・・

2019年に日本で販売額が大きかった外国株式ファンドの概要を見ると、投資地域としてはより幅広く経済成長を享受できるグローバル株式ファンド、もしくは米国株式ファンドに集中していたことが分かります。商品の特徴としては、長期の運用実績に定評があるファンド、もしくは高い成長が見込まれるテーマ型ファンドとなっているようです。日本で外国株式ファンドの設定・運用が本格化したのは2000年以降になるので、長期の運用実績がある外国株式ファンドは多くはありません。そういった背景もあって、7位や10位にランクインしているファンドのように、海外で長期の運用実績がある戦略を日本に持ち込むというケースが増えていると言えるでしょう。

もっとも、従来の日本の投資信託販売においては、足元のパフォーマンスが良いファンド、成長性が期待されるテーマが選ばれるケースが多かったと言えます。そのうちの一部のファンドでは、一定の値上がりがあると利益が出ているうちに利益を確定する解約が増加し、なかなか長期的な運用につながりませんでした。

今後は、もう一歩踏み込んで、足元のパフォーマンスが良いだけでなく、相場の上昇・下落のサイクルを経てもなお安心して保有できるような数十年レベルの卓越した運用実績と一貫した投資哲学を持つファンドを選ぶことが重要です。そして、テーマ型についても、短期的に有望と思われるテーマではなく長期で社会を変えるような投資(インパクト投資)に注目してファンドを選んでみるとより長期的な保有につながるのではないでしょうか。運用会社側では、運用力の強化が重要なことは言うまでもありませんが、海外で長期運用実績に定評のある戦略を日本に持ち込むことで、個人投資家の資産形成に資するグローバル株式ファンドへの投資がさらに拡大していくことが期待されます。

- 投資信託に係る費用について

- 投資信託では、一般的に次の手数料・費用をご負担いただきます。その料率は投資信託によって異なります。さらに、下記以外の手数料・費用をご負担いただく場合、一部の手数料・費用をご負担いただかない場合もあります。詳細は、投資信託説明書(交付目論見書)・契約締結前交付書面をご覧ください。または、販売会社へお問い合わせください(カッコ内には、アムンディ・ジャパン株式会社が設定・運用する公募投資信託のうち、最も高い料率を記載しています。)。

投資信託の購入時:購入時手数料〔最高料率3.85%(税込)〕

投資信託の換金時:信託財産留保額〔最高料率0.3%〕

投資信託の保有時:運用管理費用(信託報酬)〔実質最高料率2.254%(税込)〕、監査費用

運用管理費用(信託報酬)、監査費用は、信託財産の中から日々控除され、間接的に投資者の負担となります。その他に有価証券売買時の売買委託手数料、外貨建資産の保管費用、信託財産における租税費用等を間接的にご負担いただきます。また、他の投資信託へ投資する投資信託の場合には、当該投資信託において上記の手数料・費用が掛かることがあります。

※上記の費用の合計額については保有期間等に応じて異なりますので、表示することはできません。 - 本資料は、特定のお客様の特定の投資目的および財務状況または要望を考慮して作成されたものでありません。

- 本資料に記載した弊社の見通し、予測、意見等(以下、見通し等)は、本資料作成日現在のものであり、今後予告なしに変更されることがあります。また、見通し等や過去の運用実績を含むいかなる内容も、将来の投資収益等を示唆または保証するものではありません。

本資料は、信頼できると考えられる情報に基づき作成しておりますが、情報の正確性、完全性について保証するものではありません。

本資料に記載されている内容は、全て本資料作成日以前のものであり、今後予告なしに変更される可能性があります。

弊社は、本資料に含まれる情報から生じるいかなる責務(直接的、間接的を問わず)を負うものではありません。

弊社の許可なく、本資料を複製または再配布することはできません。 - リスクについて

-

- ・金融商品等の投資にあたっては、市場動向等、また投資信託等へ投資する場合にはその裏づけとなっている金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・金融商品等の発行者または保証会社等の業務や財産の状況に変化が生じた場合や、裏付け資産の発行者または保証会社の業務や財産の状況に変化が生じた場合、金融商品等の価格が変動することによって損失が生じるおそれがあります。

- ・デリバティブ取引においては、預託した証拠金を担保として、証拠金を上回る多額の取引を行うことがありますので、相場の変動の要因等により生じた損失の額が証拠金の額を上回る(元本超過損が生じる)ことがあります。

- 投資した資産価値の減少を含むリスクは、投資信託を購入のお客様が負うことになります。

投資信託は預金、保険ではなく、預金保険機構および保険契約者保護機構の保護の対象ではありません。また、登録金融機関を通じて購入いただいた投資信託は、投資者保護基金の保護の対象とはなりません。

お申込みの際は、投資信託説明書(交付目論見書)・目論見書補完書面等をお渡ししますので、必ず内容をご確認のうえご自身でご判断ください。

販売会社店頭に投資信託説明書(交付目論見書)をご用意してあります。

投資信託のお取引に関しては、クーリング・オフの適用はありません。